Heute werden wir die Nettovermögensziele nach Alter vergleichen. Mittelwert, Median und verschiedene Perzentile.

Wie viel Geld sollte man im Alter haben? Wie sollte Ihr durchschnittliches Nettovermögen wachsen? Untersuchen Sie die Daten des 25., 50. (d. h. des Medianwertes) und 75. Perzentils.

Hinweis: Wenn Sie etwas Geld haben, sich aber nicht sicher sind, was Sie damit tun sollen, verwenden Sie die finanzielle Reihenfolge der Operationen.

Entschuldigung an meine internationalen Leser – die meisten dieser Daten stammen aus den USA oder sind für US-Leser bestimmt. Ich schlage vor, dass Sie Numbeo verwenden, um diese Werte auf Ihr Land zu übertragen.

Lassen Sie uns anfangen!

**Hinweis: Ich empfehle die Verwendung von YNAB, um Ihre Fortschritte zu verfolgen. Wir beide bekommen einen Gratismonat von YNAB, wenn Sie sich (oder jemand anderen) über den obigen Link anmelden. Keine zusätzlichen Kosten für alle Beteiligten. Sie erhalten eine 34-tägige Testphase und dann einen weiteren kostenlosen Monat. Das sind zwei Monate, um herauszufinden, ob es Ihnen gefällt.

Das Gute – durchschnittliches Nettovermögen nach Alter

Sie sind nicht hierher gekommen, um bis zum Ende des Artikels zu scrollen, um die durchschnittlichen Nettovermögenswerte zu sehen. Kommen wir zu den guten Dingen!

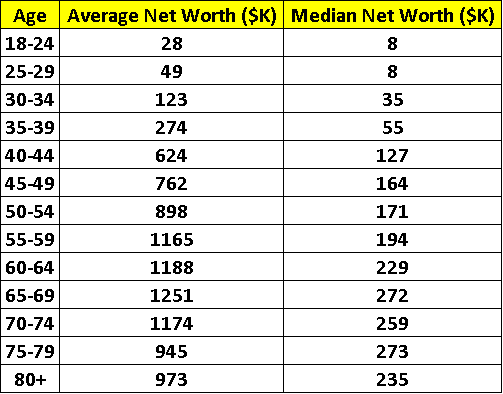

Hinweis: Einheiten = Tausende von $USD

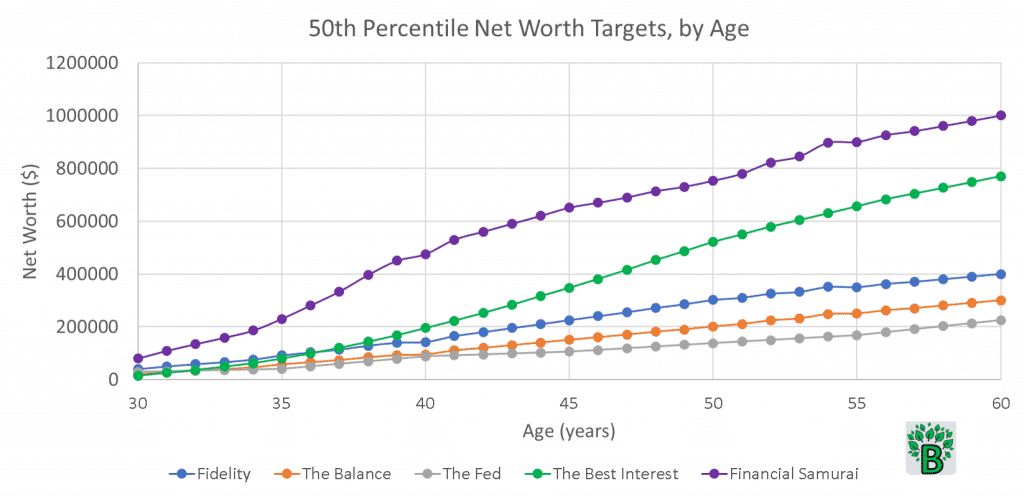

Und hier sind fünf Expertenmeinungen zu den durchschnittlichen Nettovermögenszielen nach Alter. Diese erste Darstellung ist das 50. Perzentil oder der Median des Nettovermögens.

Woher stammen diese Nettovermögensziele nach Alter?

Fidelity

Zunächst habe ich mich an Fidelity gehalten. Deren Empfehlungen beziehen sich alle auf das Gehalt (z.B. „3x Ihr Gehalt im Alter von 40“). Ich habe den amerikanischen Gehaltsmedian nach Alter verwendet, um die Gehaltsziele in durchschnittliche Nettovermögensziele nach Alter umzurechnen.

Anmerkung: Fidelity definiert den Nettowert nur als Ruhestandsersparnisse und berücksichtigt keine anderen Vermögenswerte (z. B. den Wert des Eigenheims). Die anderen nachstehenden Methoden berücksichtigen neben den Ersparnissen für die Altersvorsorge auch andere Vermögenswerte.

DQYDJ

Als nächstes habe ich Daten von DQYDJ gezogen. DQYDJ bezog seine Daten ursprünglich aus der Erhebung über die Verbraucherfinanzen des Federal Reserve Board (in der Grafik mit „The Fed“ bezeichnet).

Diese Daten der Fed sind von 2019. Es handelt sich dabei um die gleichen Nettovermögensziele nach Alter wie in der Tabelle oben.

Diese DQYDJ/Fed-Daten sind reale Daten. Es handelt sich nicht um ein hypothetisches Ziel oder ein subjektives Ziel. In meinen heutigen Diagrammen sehen Sie drei Sätze „subjektiver Ziele“ und nur einen Satz „realer Daten“.

The Balance

Als nächstes folgt die Finanzaggregations-Website The Balance einer ähnlichen Formel wie Fidelity. In einem bestimmten Alter, so heißt es dort, sollte Ihr durchschnittliches Nettovermögen ein immer größeres Vielfaches Ihres Gehalts betragen.

Financial Samurai

Der Financial Samurai, auch bekannt als Sam, ist ein langjähriger Finanzblogger, der beim Sparen keine Kompromisse eingeht. Sams hochgesteckte Ziele sind für, wie er sagt, Leute, die:

- Maßnahmen ergreifen, anstatt sich über ein unfaires System zu beschweren

- Jedes Jahr ihre 401k und IRA maximieren

- Zusätzlich 20 % oder mehr nach Steuern und 401k/IRA-Beitrag sparen

- Kalkulierte Risiken durch Investitionen in verschiedene Anlageklassen eingehen

- Mehrere aktive und passive Einkommensströme aufbauen

- Vor oder nach dem Hauptberuf einen Nebenjob ausüben

- Sich auf das große Ganze konzentrieren und sich nicht mit Kleinigkeiten aufhalten

- Für ihr einziges Leben früher finanzielle Freiheit erreichen wollen

Fair genug, Sam! Sams Ziele für ein hohes Nettovermögen werden weit über dem Durchschnitt liegen.

Das beste Interesse

Und schließlich habe ich mir selbst ein paar durchschnittliche Ziele für das Nettovermögen nach Alter gesetzt. Dies geschah auf der Grundlage von Dezilen amerikanischer Gehälter, typischen Meilensteinen im Leben eines Durchschnittsamerikaners (verschiedene Schulden, Kinder, steigende Gehälter) und den Sparquoten, die aufgrund dieser Lebensereignisse steigen und fallen könnten.

- Ein junges Paar kann vielleicht etwas Geld sparen, aber wenn sie Kinder haben, wird ihre Sparquote sinken.

- Wenn die Gehälter des Paares steigen, werden die Ersparnisse zunehmen. Aber wenn sie ihren Kindern beim Studium helfen, könnten ihre Sparraten wieder sinken.

- Wenn man jung ist, können die Investitionen ein höheres Risiko (und eine höhere Rendite) aufweisen. Mit zunehmendem Alter tendiert das Portfolio aber wahrscheinlich zu sichereren Anlagen.

Inflationsmultiplikator

Ich habe auch die Inflation berücksichtigt. Nettovermögensziele nach Alter müssen um die Inflation bereinigt werden.

Der durchschnittliche 30-Jährige von heute verdient vielleicht 40.000 Dollar im Jahr. Aber der durchschnittliche 60-Jährige von heute verdiente 1990 (d.h. als er 30 Jahre alt war) 25.000 Dollar pro Jahr. Was sind die Folgen?

Während der durchschnittliche 60-Jährige von heute hoffen könnte, ein durchschnittliches Nettovermögen von 800.000 $ zu haben (Best-Interest-Meinung), ist das nicht das, was ein heute 30-Jähriger als sein Ziel betrachten sollte.

Wenn wir von einer jährlichen Inflation von 2,5 % für die nächsten 30 Jahre ausgehen (was zu einem 2,10-fachen Gesamtinflationsanstieg führt), dann sollte ein heute 30-Jähriger bis zu seinem 60. Lebensjahr ein Vermögen von 800.000 $ * 2,10 = 1,68 Millionen $ anstreben.

Hier sind einige ungefähre Inflationsmultiplikatoren auf der Grundlage der Anzahl der Jahre, die Sie in die Zukunft projizieren wollen. Eine Person im Alter von 50 Jahren sollte zum Beispiel 20 Jahre in die Zukunft blicken, um zu sehen, wie hoch ihr Nettovermögen im Alter von 70 Jahren sein sollte.

| Anzahl der Jahre in der Zukunft | Inflationsmultiplikator |

| 5 | 1.13 |

| 10 | 1.28 |

| 15 | 1.45 |

| 20 | 1.64 |

| 25 | 1.85 |

| 30 | 2.10 |

| 35 | 2.37 |

| 40 | 2.69 |

| 45 | 3.04 |

Sieht man sich die obige Tabelle an, so erfordert eine Prognose für 20 Jahre in der Zukunft einen Inflationsmultiplikator von etwa 1,64. Stellen Sie sicher, dass Sie die Inflation bei Ihren Nettovermögenszielen nach Alter berücksichtigen.

Analyse der medianen Nettovermögensziele

Werfen wir noch einen Blick auf die medianen Nettovermögensziele nach Alter. Welche Schlussfolgerungen können wir daraus ziehen?

Die Zahlen der amerikanischen Nettovermögensziele, die nicht von Best Interest/Financial Samurai stammen, erscheinen mir niedrig.

Dies ist wahrscheinlich eine offensichtliche (und voreingenommene) Schlussfolgerung. Meine Methode ergibt höhere Zahlen, also bin ich voreingenommen und denke, dass die anderen Ziele niedrig sind.

Beginnen wir mit der Analyse dieser Daten durch die Linse der „4%-Regel“, die besagt, dass Sie Ihre jährlichen Ausgaben nehmen und ~25x so viel für den Ruhestand sparen sollten.

Das Best Interest-Ziel (850.000 $) ermöglicht ein Ruhestandseinkommen von etwa 34.000 $ (850.000 $/25) pro Jahr oder 2800 $ pro Monat. Die Ziele von Financial Samurai führen zu 40000 $ pro Jahr oder 3300 $ pro Monat. Wenn man die Sozialversicherungsleistungen hinzurechnet, ist das für den Durchschnittsamerikaner ein sehr vernünftiger Betrag.

Die anderen Methoden gehen von einem durchschnittlichen Nettovermögen von 500.000, 300.000 und 220.000 Dollar aus, was einer monatlichen Unterstützung von 1660, 1000 bzw. 730 Dollar entspricht. Mit der Unterstützung der Sozialversicherung ist es sicherlich möglich, von diesen Beträgen zu leben. Aber es ist mit einem größeren Risiko verbunden.

Die durchschnittliche Sozialversicherungsleistung im Jahr 2020 wird schätzungsweise etwa 1500 Dollar pro Monat betragen. Addieren wir das zu den Freibeträgen aus dem vorigen Absatz.

Würden Sie sich wohl fühlen, wenn Sie von 3160, 2500 oder 2230 Dollar pro Monat leben müssten? Je nach Region, Lebenshaltungskosten, medizinischen Ausgaben, Ruhestandszielen usw. ist das eine schwierige Frage.

Was passiert, wenn etwas mit Ihren Plänen schief geht? Mit 80 Jahren wieder arbeiten zu gehen, ist keine verlockende Aussicht. Genauso wenig wie Ihre Kinder um ein Almosen zu bitten.

Sind das überzogene Ergebnisse? Das glaube ich nicht.

Wie kann man vergleichen? Äpfel mit Äpfeln?

Ist es sinnvoll, für einen Lehrer und einen Arzt die gleichen durchschnittlichen Nettovermögensziele nach Alter festzulegen? Wir wissen, dass sich ihre Nettovermögensziele nach Alter dramatisch unterscheiden werden.

Das durchschnittliche Bruttoeinkommen eines amerikanischen Arztes lag 2019 bei mehr als 300.000 Dollar. Das Durchschnittsgehalt eines Lehrers lag dagegen bei 60.000 Dollar. Natürlich gibt es Millionen von Menschen, die innerhalb und außerhalb dieser Spanne liegen. Ist es sinnvoll, die durchschnittlichen Nettovermögen zu vergleichen, wenn die Einkommen so unterschiedlich sind?

Meiner Meinung nach ist es sinnvoll, diesen Vergleich durchzuführen. Aber es ist nur ein Datenpunkt, den man nutzen sollte, nicht das A und O.

Das ist wie bei einem jungen Leichtathleten, der seine Zeiten mit denen der Rekordhalter vergleicht. Natürlich werden sie langsamer sein als die Rekordhalter. Aber es gibt ihnen ein Ziel, ein Verständnis für den Abstand, einen prozentualen Unterschied, an dem sie ihre Fortschritte messen können.

Außerdem sind die Vergleiche, die ich oben angestellt habe, Berechnungen des durchschnittlichen Nettovermögens. Sie berücksichtigen die Höchst- und Tiefstwerte und geben Aufschluss darüber, wo die Mitte der Skala liegt. Manche Menschen fangen bei Null an und bauen ein Nettovermögen auf. Andere profitieren von einem großen Vermögenstransfer über Generationen hinweg. Diese Analyse des durchschnittlichen Nettovermögens unterscheidet nicht zwischen den beiden.

Wenn Sie ein geringeres Gehalt haben, aber gerne sparsam sind, dann setzen Sie sich hohe Ziele! Streben Sie ein hohes Nettovermögen an, das ein oder zwei Dezile über Ihrem Gehaltsdezil liegt.

Wenn Sie gerade Ihr Jurastudium beendet haben, werden Sie wahrscheinlich einen Berg von Schulden haben. Du magst jetzt ganz unten auf der Skala stehen, aber deine langfristigen finanziellen Aussichten sind gut.

Behalten Sie solche Umstände im Hinterkopf, wenn Sie die heutigen Tabellen durchgehen. Hier können Alter, Berufserfahrung, Bildungsstand usw. eine wichtige Rolle spielen.

Standort und Lebenshaltungskosten

Wir haben uns damit befasst, wie Inflation und Einkommen Ihre Position in der durchschnittlichen Nettowerttabelle beeinflussen können. Aber wir sollten auch erörtern, wie Ihre Lebenshaltungskosten diese Ergebnisse beeinflussen können.

Das Leben in San Francisco oder New York City kostet mehr als das Leben in Rochester, NY. Und das Leben in Rochester kostet mehr als das Leben im ländlichen Kansas. Miete, Benzin, Lebensmittel – all diese Güter haben im ganzen Land unterschiedliche Preise.

Daher sollten sich die durchschnittlichen Nettowertmaßstäbe je nach Standort ändern.

Nutzen Sie die Crowd-Source-Website Numbeo, um einige dieser Vergleiche anzustellen. Hier sind zum Beispiel einige Ergebnisse, die Rochester mit Boston vergleichen – wobei Numbeo vorschlägt, dass wir in Boston 50 % mehr ausgeben müssen als in Rochester, um einen ähnlichen Lebensstandard zu halten.

Numbeo verwendet New York City als Basiswert und gibt ihr einen Indexwert von 100. Die Vereinigten Staaten als Ganzes haben einen Indexwert von 56, was bedeutet, dass die Lebenshaltungskosten des durchschnittlichen Amerikaners etwa 44 % unter denen des durchschnittlichen Einwohners von New York City liegen.

Suchen Sie Ihre Stadt oder Region und vergleichen Sie sie mit dem Indexwert von 56 für die Vereinigten Staaten. Der prozentuale Unterschied gibt Ihnen eine weitere Möglichkeit, die Ergebnisse des durchschnittlichen Nettovermögens zu interpretieren.

Philadelphia hat zum Beispiel einen Index von 62, also 10 % mehr als 56. Wenn ein Einwohner von Philadelphia die heutigen Daten für die Ruhestandsplanung verwendet, sollte er in Erwägung ziehen, zu allen Datenpunkten 10 % hinzuzufügen.

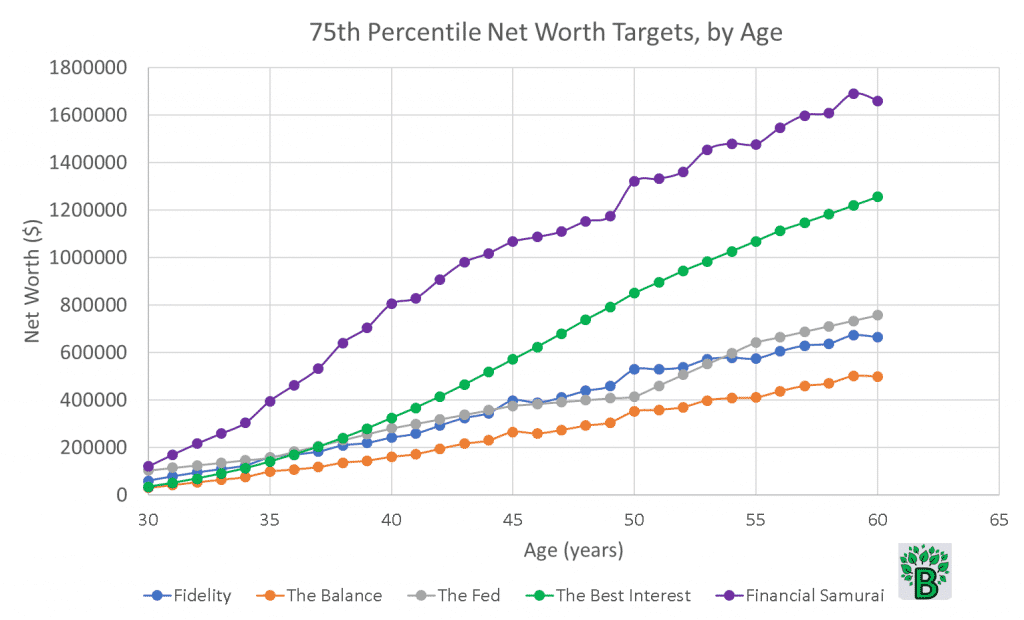

75. Perzentil-Nettovermögensziele nach Alter

Die obige Grafik zeigt dieselben fünf Expertenmeinungen, jedoch am 75. Perzentil.

Ein interessanter Aspekt der 75. Perzentil-Vermögensziele ist, dass die Fidelity-Empfehlung gut mit den Fed-Daten übereinstimmt.

Das deutet darauf hin, dass Menschen, die mehr verdienen, auch einen größeren Teil ihres Einkommens sparen, und dass Menschen, die mehr sparen, eher die von Fidelity empfohlenen Schwellenwerte erreichen. Das sind reale Daten, die sich mit den subjektiven Zielen von Fidelity decken.

Diese Menschen haben ein höheres durchschnittliches Bruttoeinkommen. Sie haben ein hohes Nettovermögen. Sie nutzen wahrscheinlich einen Rentensparplan. Oder sie sind vielleicht der heimliche Millionär von nebenan.

Wenn wir uns noch einmal das Diagramm des durchschnittlichen Nettovermögens ansehen, stellen wir fest, dass die Daten der Fed sowohl hinter den Zielen von Fidelity als auch hinter den Zielen von Balance zurückbleiben. Mit anderen Worten: Das durchschnittliche reale Sparen entspricht nicht den durchschnittlichen Erwartungen von Fidelity und Balance.

Es bedarf eines überdurchschnittlichen Einkommens und Sparens, um die Ziele von Fidelity und Balance zu erreichen. Dies ist ein wichtiger Punkt.

Es ist nicht ideal, aber es ist die Realität.

Im Allgemeinen sind Systeme, die einen überdurchschnittlichen Aufwand erfordern, um durchschnittliche Ziele zu erreichen (z.B. um die vorgeschlagenen durchschnittlichen Nettowertschwellen für den Ruhestand zu erreichen), schlechte Systeme.

Ein gutes System würde nur einen durchschnittlichen Aufwand erfordern, um durchschnittliche Ergebnisse zu erzielen. Aber genau hier ist das Stockdale-Paradoxon wichtig. Finden Sie sich nicht in zehn Jahren in der Zukunft wieder, weil Sie heute nichts unternommen haben.

25. Perzentil der Nettowertziele nach Alter

Und um die Sache noch schlimmer zu machen, sehen Sie sich die folgende Tabelle des 25.

Hier liegen drei der subjektiven Vermögensziele alle in der Familie. Die Ziele von Fidelity und Best Interest liegen sehr nahe beieinander, wobei der Saldo 20-30% niedriger liegt.

Aber wie sieht es mit dem realen Nettovermögen aus? Im Rentenalter beträgt das Nettovermögen der Menschen nur 15 % bis 25 % dessen, was sie „sollten“.

Es wäre schön, die Ziele von Financial Samurai zu erreichen, aber viele Menschen haben nicht die Mittel, ihre Sparkonten in dem Maße zu maximieren, wie er es empfiehlt.

Lassen Sie uns diesen Daten ein Gesicht geben. Es handelt sich um das 25. Perzentil, was bedeutet, dass eine von vier Personen in den USA auf oder unter dieses Diagramm fällt. Dunbars Zahl besagt, dass der Durchschnittsmensch bequem 150 bedeutungsvolle Beziehungen unterhalten kann – was bedeuten würde, dass Sie (ja, Sie) im Durchschnitt ~40 Menschen auf oder unter dem 25.

Echte Menschen, echtes Leben, echte Sorgen. Für einen 60-Jährigen ist es wahrscheinlich unmöglich, mit einem Nettovermögen von 50.000 Dollar (oder weniger) in Rente zu gehen. Auf DQYDJ habe ich mir das 25. Perzentil des Nettowertes für 70-Jährige angesehen – es liegt bei 56.000 Dollar.

Das Nettovermögen des 25. Perzentils ist bis zum Ende des Lebens mager. Das ist eine ernüchternde Tatsache.

Das Wohlstandsgefälle

Was könnte die Ursache für diese Diskrepanz beim Nettovermögen der Haushalte sein? Wie kommt es, dass Menschen ein negatives Nettovermögen haben, oder ein Nettovermögen, das niedriger ist, als es sein müsste?

Steigende Ausgaben und stagnierende Löhne sind leicht als Ursache zu nennen. Der Mangel an finanzieller Bildung schmerzt. Das Gleiche gilt für eine schlechte finanzielle Gesundheit, wie eine niedrige Kreditwürdigkeit und hohe Zinssätze. Studienkredite und Kreditkartenschulden sind ätzend.

Einige Menschen sind von Anfang an im Rückstand. Ihr erstes Nettovermögen nach dem Studium wird wahrscheinlich negativ sein. Viele Leute wachen 10 Jahre später auf und stellen fest, dass ihr Nettovermögen nicht gewachsen ist. Das ist die Pythonschlange, die die Schulden erdrückt.

Wohlhabendere Hochschulabsolventen haben nicht mit dieser Python zu kämpfen. Das ist nicht ihre Schuld – so ist es nun mal. Ohne Studienkreditschulden steigt ihr durchschnittlicher Nettowert rapide an.

Nach 10 Jahren Arbeit werden sie wahrscheinlich schuldenfrei sein. Sie werden wahrscheinlich Immobilien besitzen. Es ist wahrscheinlicher, dass sie ein passives Einkommen erzielen oder in ihr Rentenkonto einzahlen. Was haben all diese Aktivitäten gemeinsam? Sie alle erhöhen das Nettovermögen!

Sicher, das Jahresgehalt spielt eine Rolle. Das Gesamtnettovermögen eines Haushalts ist eine Funktion des Gehalts – fragen Sie einfach die Federal Reserve.

Aber die Kluft zwischen den Vermögenswerten, die wir heute sehen, beginnt am Anfang der Karriere und schließt sich oft nie. Sie ist im Alter von 30, 40, 50 und 60 Jahren vorhanden.

Warum sind Nettovermögensziele nach Alter wichtig?

Ich bin nur ein weiterer Autor für persönliche Finanzen, aber ich denke, dass durchschnittliche Nettovermögensrichtwerte ein wichtiger Maßstab für finanzielle Gesundheit sind.

Ihr aktuelles Nettovermögen ist nicht entscheidend, aber es zeigt Ihnen, wie Sie im Vergleich zu Ihrer Altersgruppe dastehen. Millennials im Alter von 30 Jahren sollten sich Gedanken über ihre finanzielle Zukunft machen. Ruheständler im Alter von 60 Jahren sollten sich über ihre Barmittel, Aktien, Anleihen, Investmentfonds usw. im Klaren sein.

Das persönliche Nettovermögen ist wie Ihr Blutdruck. Es ist ein guter Gradmesser für die Gesundheit.

Wenn Sie im Rückstand sind, müssen Sie etwas unternehmen. Obwohl so etwas wie Vermögensübertragungen in der Regel helfen, sollten Sie sich nicht darauf verlassen. Erhöhen Sie stattdessen Ihre Sparquote. Nutzen Sie Ihre 401(k), d.h. Ihr Einkommen vor Steuern.

Ihre finanzielle Zukunft wird aus Ihrer finanziellen Gegenwart erwachsen.

Was zählt als Nettowert? Und was nicht?

Lassen Sie uns ein wenig Hausarbeit machen. Was zählt eigentlich zum Reinvermögen? Die Antwort ist subjektiv, aber sie lautet: Aktiva minus Passiva.

Im Allgemeinen betrachte ich die folgenden Faktoren als Teil des Nettovermögens (d.h. liquide Faktoren).

- Bankkonten

- Ruhestandskonten (401k, IRAs, etc)

- Investitionen (Aktien, Anleihen, REITs, etc)

- Andere Sparformen (z.B. Gesundheitssparkonten, 529 College-Sparpläne)

- Immobilienbesitz (z. B. der Wert Ihres Hauses)

- Gemeinsame Schulden – Hypothekenschulden, Kreditkartenschulden, durchschnittliche Schulden für Studentendarlehen usw.

- Renten und Sozialversicherung

Anmerkung: Die Zielvorgaben von Fidelity basierten ausschließlich auf Rentenkontenfonds.

Und was zählt nicht zum Nettovermögen?

- Der Wert von Alltagsgegenständen (z. B. ein Auto, ein Computer)

- Illiquide oder nicht übertragbare Vermögenswerte (z. B. Flugmeilen)

Und was ist ein Vielleicht? Das sind Vermögenswerte, die ziemlich subjektiv sind und von Ihnen abhängen.

- Sammelstücke, Schmuck, Kunst – wie liquide sind sie? Und sind Sie sicher, dass Sie sie verkaufen wollen?

- Unternehmenseigentum – wie liquide ist es noch einmal? Wenn Sie Aktien verkaufen können, ist das gut. Aber wenn Sie eine Tankstelle besitzen, ist das Teil Ihres Nettovermögens?

- Geleistete Urlaubstage oder PTO, sofern sie nicht zu einem späteren Zeitpunkt in Bargeld umgewandelt werden können.

- Künftige Erbschaft. Zählt wahrscheinlich, wenn Sie sicher sind, dass Sie wissen, was Sie erben werden.

- Lebensversicherungspolicen. Zählen sie zum Nettovermögen, wenn sie erst nach Ihrem Tod eintreten?

Die heutigen Werte beziehen sich auf eine einzelne Person. Das Nettovermögen der durchschnittlichen amerikanischen Familie ist wahrscheinlich ~ doppelt so hoch wie das, was wir heute dargestellt haben. D.h. durchschnittliches Haushaltsnettovermögen = 2x durchschnittliches Einzelnettovermögen.

Wie berechnet man den Wert einer Rente oder Sozialversicherung

Dazu gehört ein bisschen Mathematik. Zuerst bitte ich Sie, sich vier wichtige Zahlen zu überlegen. Dann werde ich dir zwei wichtige Gleichungen zeigen. Und dann werden wir gemeinsam ein Beispiel durcharbeiten.

Die vier wichtigen Zahlen sind:

- Die Anzahl der Jahre, die du schätzungsweise im Ruhestand sein wirst. Wenn Sie mit 60 in den Ruhestand gehen, wäre eine sichere Zahl hier 25 (unter der Annahme, dass Sie überdurchschnittlich alt werden, nämlich 85)

- Die Anzahl der Jahre bis zur Pensionierung. Ich bin derzeit 30. Wenn ich mit 60 in Rente gehe, ist die Zahl, die ich hier verwende, 30.

- Die Rendite des Rentenplans oder der Sozialversicherung. Hier finden Sie einige gute Quellen für historische Daten zur Rentenversicherung und zur Sozialversicherung. Wenn Sie auf Nummer sicher gehen wollen, verwenden Sie weniger als 6 % für die Rente und weniger als 5 % für die Sozialversicherung.

- Die angenommene jährliche Zahlung, wenn Sie in Rente gehen. Für die Sozialversicherung finden Sie hier einen praktischen Rechner. Für Renten hat jeder Fonds wahrscheinlich seine eigenen Regeln. Ein Beispiel: Eine typische Rentenzahlung entspricht 50 % des durchschnittlichen Gehalts eines Arbeitnehmers in den letzten drei Arbeitsjahren.

Gleichungen für den Renten-/Sozialversicherungswert zum Zeitpunkt des Eintritts in den Ruhestand und den abgezinsten aktuellen Wert

Die beiden wichtigen Gleichungen lauten:

Fondswert zum Zeitpunkt des Eintritts in den Ruhestand = P * /R

…wir nennen diesen Fondswert zum Zeitpunkt des Eintritts in den Ruhestand den FV. Als Nächstes müssen wir den FV nehmen und ihn rückwärts auf den heutigen Barwert oder den PV abzinsen.

Barwert = FV/

Beispiel: Berechnung des Barwerts einer Pensionskasse

Wallace ist ein 35-jähriger Lehrer. Er wird wahrscheinlich mit 60 in Rente gehen. Und er schätzt vorsichtig, dass er 82 Jahre alt wird.

Wir wissen jetzt, dass N = 82 – 60 = 22 und M = 60 – 35 = 25 ist.

Wallace ist wieder konservativ und verwendet R = 7 % als Rendite für den Fonds.

Und schließlich weiß Wallace, dass ihm seine Rente 55 % seines letzten Jahresgehalts auszahlen wird. Er verdient derzeit 55.000 $ und geht davon aus, dass er in den nächsten 25 Jahren jeweils eine 2 %ige Gehaltserhöhung erhalten wird. Sein letztes Jahresgehalt wird also etwa 90.000 $ betragen. Und 55 % von 90.000 $ sind 49.500 $ pro Jahr = P.

Wir kennen jetzt N, M, R und P. Setzen wir sie in unsere Gleichungen ein. Ich verwende gerne Microsoft Excel, um meine Werte im Auge zu behalten und sie (bei Bedarf) leicht zu ändern, um meine endgültigen Werte anzupassen.

Zukunftswert = FV = P * /R = $49500 * /7%

FV = $547.531

Gegenwartswert = PV = FV/ = $547.531/

PV = $100.882

Wenn Wallace also den Wert seiner Rente in seine aktuelle Nettowertberechnung einbeziehen wollte, würde er $100.882 verwenden.

Neuberechnung für heute

Wir sind bei diesem Artikel beim 95. Perzentil angelangt. Ich hoffe, die heutigen Vergleiche des durchschnittlichen Nettovermögens haben Ihnen nicht die Freude geraubt, sondern Ihnen stattdessen die Augen für das große Gefälle der Nettovermögensziele nach Alter in den USA geöffnet.

Nettovermögensziele nach Alter sind kein extrinsischer Wettbewerb. Sie sind intrinsisch: Werde ich in der Lage sein, meinen Lieben und mir selbst heute, morgen und für den Rest unseres Lebens ein erfülltes Leben zu ermöglichen? Zumindest sehe ich das so.

Der Blick auf die prozentualen Werte des Nettovermögens hilft einfach zu beurteilen, ob man auf dem richtigen Weg ist, Fortschritte macht oder sein Verhalten ändern muss. Es ist wichtig zu erkennen – vor allem in jüngeren Jahren -, dass viele Menschen in diesem Land in ihrem inneren Wettlauf gegen sich selbst kämpfen. Ich hoffe, der heutige Beitrag kann Ihnen helfen, diesen Kampf zu vermeiden.

Wenn Ihnen dieser Artikel gefallen hat und Sie mehr lesen möchten, empfehle ich Ihnen, in meinem Archiv nachzuschauen oder sich anzumelden, um zukünftige Artikel per E-Mail zu erhalten.

Dieser Artikel wird – wie jeder andere auch – von Lesern wie Ihnen unterstützt.

Tagged DQYDY, fidelity, Finanz-Samurai, Nettovermögen, die Balance, die Fed