Wenn Sie ein selbständiger Vertragsarbeiter oder Einzelunternehmer sind, gibt es ein Rentenkonto, von dem Sie vielleicht noch nichts gehört haben und das eine Überlegung wert ist: die Simplified Employee Pension IRA oder kurz SEP-IRA. Der Hauptvorteil der SEP-IRA ist die hohe jährliche Beitragshöchstgrenze, die mit 53.000 $ weit über der Obergrenze von 5.500 $ liegt, die für eine traditionelle IRA gilt (6.500 $, wenn Sie über 50 Jahre alt sind).

Was ist eine SEP-IRA?

Die SEP-IRA wurde 1978 geschaffen, um einen steuerlich begünstigten Altersvorsorgeplan für kleine Unternehmen anzubieten. Die Beiträge zum SEP-IRA werden von einem Kleinunternehmen auf ein Konto zugunsten einer Einzelperson, in der Regel des einzigen Mitarbeiters, eingezahlt. SEP-IRA-Konten stehen Kleinunternehmen zur Verfügung, die aus Einzelunternehmen, Personengesellschaften, LLCs, S-Corporations und C-Corporations bestehen.

Wie bei einer traditionellen IRA oder 401(k) werden Beiträge zu einer SEP-IRA nicht in dem Jahr besteuert, in dem sie geleistet werden. Stattdessen werden die Steuern aufgeschoben, bis sie abgehoben werden, so dass das Geld über lange Zeiträume steuerlich gestundet werden kann.

Der Hauptvorteil der SEP-IRA ist die hohe jährliche Höchstbeitragsgrenze

Wenn Sie selbständig sind und sich für eine SEP-IRA qualifizieren, können Sie den niedrigeren Betrag von 53.000 $ oder 25 % Ihrer Gesamtvergütung abzüglich der Selbständigensteuer einzahlen. Das bedeutet, dass Sie mehr in eine SEP-IRA einzahlen können als in eine traditionelle IRA, solange Sie mehr als etwa 22.000 $ verdienen (IRA-Grenze von 5.500 $/25%).

Diese höhere Obergrenze bietet Ihnen mehr Flexibilität, wie viel Sie in einem bestimmten Jahr für den Ruhestand sparen können. Mit anderen Worten: Sie können in guten Jahren mehr auf Ihr Konto einzahlen und in Jahren, in denen Sie weniger Aufträge haben oder schlechter bezahlt werden, weniger. Sie müssen nicht jedes Jahr einen Beitrag leisten, und Ihre Beiträge sind auch absetzbar.

Die einzigen Nachteile sind, dass etwas mehr Papierkram anfällt als bei der Einrichtung einer traditionellen IRA und dass die Bestimmung Ihrer jährlichen Abzugsgrenzen das Entschlüsseln und Berechnen von mehreren Arbeitsblättern des Finanzamts erfordert.

Die Vorteile eines höheren Höchstbeitrags

Betrachten wir ein Beispiel, bei dem Sie in den nächsten zwei Jahren 100.000 $ und im dritten Jahr außerordentliche 300.000 $ verdienen. In den ersten beiden Jahren, in denen Sie es sich nicht leisten können, viel zu sparen, könnten Sie einen Beitrag leisten, der dem entspricht, den Sie in eine traditionelle IRA einzahlen würden (5.500 $). Aber in Ihrem Spitzenjahr könnten Sie den maximalen Beitrag von 53.000 $ ansparen, ohne Ihren Lebensstil zu beeinträchtigen. Insgesamt hätten Sie in diesem Zeitraum mehr in Ihre SEP IRA eingezahlt (64.000 $) als der maximal zulässige steuerlich absetzbare Beitrag in einer traditionellen IRA (16.500 $).

Zusätzlich zur Flexibilität sollten Sie bedenken, dass Sie, wenn Sie konstant gute Jahre haben und gleichmäßige Beiträge leisten, am Ende weitaus größere Ersparnisse haben können als in einer traditionellen IRA.

Beginnen wir mit einem sehr einfachen Beispiel, ohne den zusätzlichen positiven Nutzen der Zinseszinsen zu berücksichtigen. Wenn Sie 20 Jahre lang den Höchstbetrag von 53.000 $ pro Jahr in ein SEP IRA-Konto einzahlen würden, hätten Sie 1.060.000 $. Wenn Sie jährlich die Hälfte dieses Betrags (26.500 $) einzahlen, ergibt sich ein Gesamtbetrag von 530.000 $. Wenn Sie im gleichen Zeitraum den Höchstbetrag von 5.500 $ in eine traditionelle IRA einzahlen, erhalten Sie insgesamt 110.000 $.

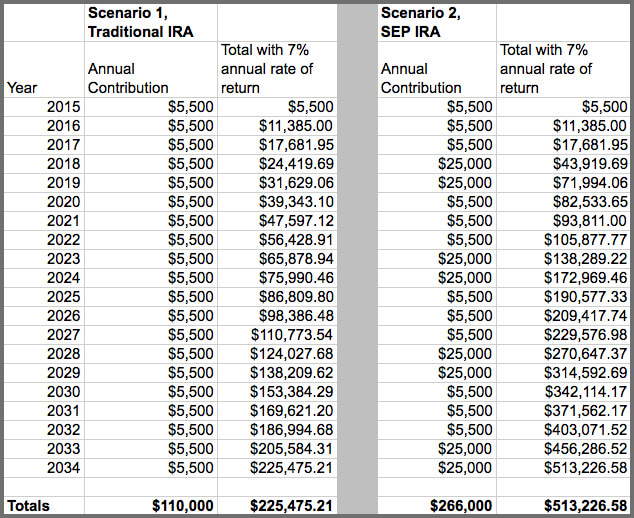

Lassen Sie uns nun eine hypothetische Reihe von Beispielen veranschaulichen, bei denen wir 20 Jahre lang IRA-Beiträge (der Einfachheit halber belassen wir es bei 5.500 $, obwohl es in Wirklichkeit mehr wären) mit der gleichen Anzahl von Jahren für eine SEP IRA vergleichen. Im letzteren Fall nehmen wir an, dass wir in einigen Jahren einen weitaus höheren Betrag von 25.000 $ einzahlen; beide Szenarien gehen von einer jährlichen Rendite von 7 % aus.

Es ist klar, dass unsere unabhängige Unternehmerin mit der SEP IRA besser für den Ruhestand gespart hat. Natürlich waren dafür mehrere Jahre erforderlich, in denen sie sehr hart gearbeitet hat und andere Faktoren zu ihren Gunsten wirkten, die es ihr ermöglichten, mehr beiseite zu legen – jeder wird in dieser Hinsicht seine eigenen Erfahrungen machen.

Seien Sie vorsichtig bei der Berechnung Ihres zulässigen Jahresbeitrags und -abzugs

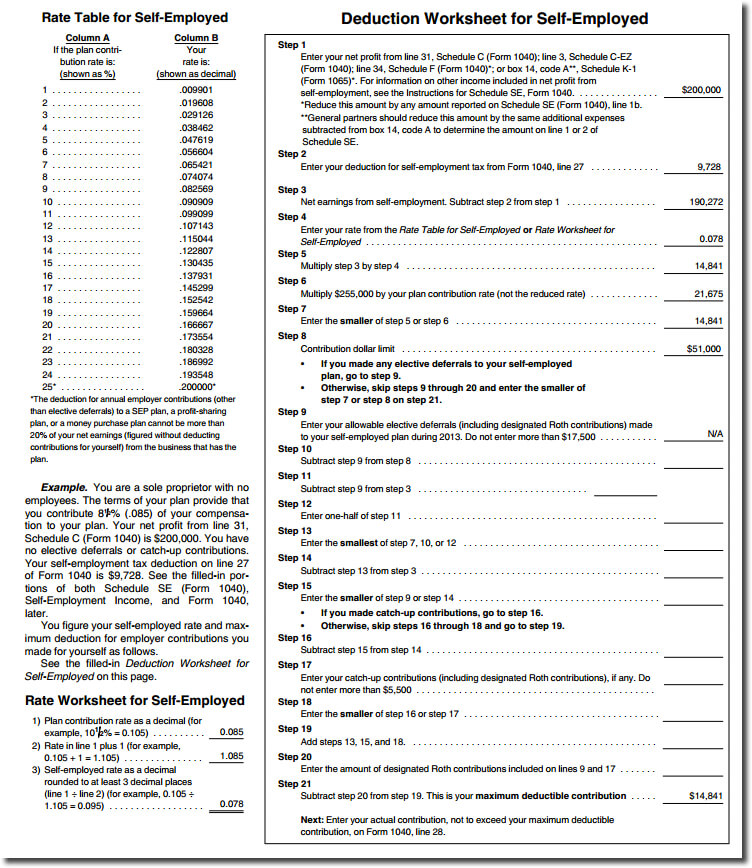

Der eine Aspekt, bei dem die Dinge mit einer SEP IRA kompliziert erscheinen können, ist die Berechnung Ihres maximalen Abzugs als Selbständiger oder Einzelunternehmer. Tatsächlich sind drei Seiten der Veröffentlichung 560 (Seiten 22-24) dem Arbeitsblatt für den Abzug und den anderen Berechnungen gewidmet, die Sie durchführen müssen. Kurz gesagt, der Abzug für Ihre jährlichen Beiträge zu einem SEP-Plan darf nicht mehr als 20 % Ihrer Nettoeinkünfte aus Ihrem Unternehmen betragen (anders als die 25 % Ihrer Gesamtvergütung abzüglich der Selbständigensteuer, die bei der Beschreibung der Beitragsgrenzen zu Beginn dieses Beitrags verwendet wurden). Im Falle einer Person mit einem Nettogewinn von 200.000 $ und einer Selbstständigensteuer von 9.728 $ beträgt der maximal abzugsfähige Beitrag 14.841 $ (klicken Sie auf das Beispiel-Arbeitsblatt unten, um im Detail zu sehen, wie dies berechnet wurde).

Einrichten einer SEP ist einfach

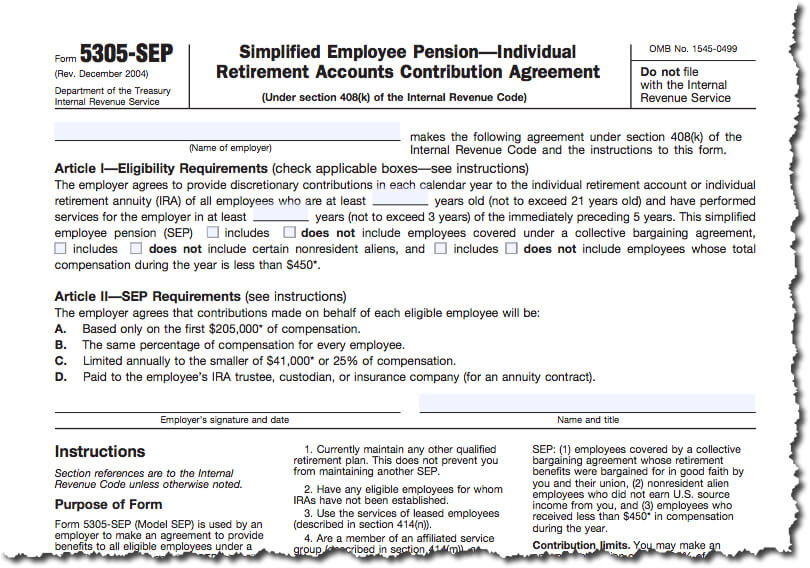

Die Einrichtung einer SEP IRA ist nur wenig schwieriger als die Eröffnung einer traditionellen IRA. Sie müssen lediglich das Formular 5305-SEP ausfüllen (siehe Beispiel unten, falls Sie wissen möchten, wie es aussieht), eine Kopie für sich selbst aufbewahren und eine Kopie an die Wertpapierfirma schicken, die als Ihr Treuhänder fungieren wird (das Formular muss nicht an das Finanzamt geschickt werden). Es besteht keine jährliche Meldepflicht bei der IRS, und die Treuhandfirma führt die erforderlichen Bücher und Unterlagen. Sie können sowohl einen SEP als auch einen anderen qualifizierten Pensionsplan unterhalten. Sofern es sich bei dem anderen Plan nicht ebenfalls um einen SEP handelt, können Sie jedoch nicht das Formular 5305-SEP verwenden; Sie müssen entweder einen Prototyp-SEP oder einen individuell gestalteten SEP annehmen (wofür Sie unbedingt einen Steuerfachmann konsultieren sollten).

Wer anspruchsvoll ist und einen SEP IRA für ein kleines Unternehmen einrichten möchte, kann dies natürlich tun, aber es ist komplizierter und würde den Rahmen dieses Beitrags sprengen (siehe die Links zu zusätzlichen Informationen am Ende der Seite für weitere Hilfe).

Die Auswahl Ihres Treuhandinstituts (die Maklerfirma, die als Depotbank für Ihr Konto fungiert) ist die wichtigste Entscheidung, die Sie bei der Einrichtung eines SEP-IRA-Plans treffen werden. Die treuhänderische Einrichtung richtet nicht nur ein Konto für Sie ein, sondern verwaltet auch das Vermögen Ihres Pensionsplans und nimmt Ihre Beiträge entgegen, wenn Sie sie einzahlen. Wealthfront ist der einzige automatisierte Anlageservice, der SEP-IRA-Konten anbietet, und die Eröffnung eines Kontos ist so einfach wie das Hinzufügen einer traditionellen IRA.

Wenn Sie nicht das Formular 5305-SEP für die Umsetzung Ihres Plans verwenden, sollten Sie sich bei der Einführung eines SEP professionell von einem qualifizierten Steuerberater oder Rechtsanwalt beraten lassen.

geringer Verwaltungsaufwand

Eine SEP-IRA ist so einfach zu verwalten wie eine traditionelle IRA. Nach der Einrichtung brauchen Sie nichts weiter zu tun. Es gibt keine Meldepflichten wie bei 401(k) und weniger Vorschriften für die Buchführung als bei anderen Pensionsplänen. Im Grunde müssen Sie für eine SEP IRA nur das Original des Formulars 5305-SEP in Ihren Unterlagen aufbewahren (oder den Plan, den Sie mit Hilfe eines Finanzfachmanns erstellt haben, der die Einzelheiten Ihres Plans erläutert). Darüber hinaus sind Sie auf die Aufzeichnungen Ihres Treuhandinstituts angewiesen, das Ihr Konto verwaltet.

Einige von Ihnen sind vielleicht besorgt darüber, dass das Geld in einer SEP IRA gesperrt wird, aber genau wie eine traditionelle IRA kann es aus bestimmten Gründen ohne Strafe abgehoben werden. Dazu gehören qualifizierte Hochschulkosten, der erstmalige Erwerb von Wohneigentum (bis zu 10.000 $) oder unerwartete medizinische Ausgaben, die mehr als 10 % Ihres bereinigten Bruttoeinkommens ausmachen.

Nutzen Sie Ihren Status als Kleinunternehmer

Eine SEP-IRA ist eine ideale Möglichkeit für Selbstständige oder Einzelunternehmer, für den Ruhestand zu sparen, und mit der höheren Höchstbeitragsgrenze dieses Kontos im Vergleich zu einer traditionellen IRA können Sie in guten Jahren mehr sparen, als Ihnen sonst zur Verfügung stünde.

Wenn Sie selbständig sind, empfehlen wir Ihnen dringend, den Rat und die Dienste eines sachkundigen Steuerberaters in Anspruch zu nehmen, der sich als unschätzbar erweisen kann, sowohl bei der Bestimmung der besten Kontoart für Ihre spezifische Situation als auch bei anderen steuerlichen Aspekten Ihres Unternehmens.

Weitere Ressourcen und Informationen:

IRS kündigt für 2015 Beschränkungen für Pensionspläne an; Taxpayers May Contribute up to $18,000 to their 401(k) plans in 2015

SEP Plan FAQs – Establishing a SEP

SEP Plan Fix-It Guide – SEP Plan Overview

Small Business and Self-Employed Tax Center

Retirement Plans for Small Business Publication 560 (2013, die Ausgabe 2014 wird voraussichtlich im Feb. 2015).

Hinweis

Die in diesem Artikel enthaltenen Informationen werden zu allgemeinen Informationszwecken bereitgestellt und sollten nicht als Anlageberatung ausgelegt werden. Dieser Artikel ist nicht als Steuerberatung gedacht, und Wealthfront sichert in keiner Weise zu, dass die hier beschriebenen Ergebnisse zu bestimmten steuerlichen Konsequenzen führen werden. Potenzielle Anleger sollten sich mit ihren persönlichen Steuerberatern über die steuerlichen Konsequenzen in Bezug auf ihre besonderen Umstände beraten. Wealthfront übernimmt keine Verantwortung für die steuerlichen Folgen einer Transaktion für einen Anleger. Finanzberatungsdienstleistungen werden nur für Anleger erbracht, die Kunden von Wealthfront werden. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse.