Mi a befektetés megtérülése (ROI)?

A befektetés megtérülése (ROI) egy teljesítménymutató, amelyet egy befektetés megtérülésének értékelésére vagy különböző befektetések relatív hatékonyságának összehasonlítására használnak. A ROI egy beruházás megtérülését méri a beruházás költségeihez viszonyítva.

A beruházás megtérülésének (ROI) képlete:

Ahol a “beruházásból származó nyereség” a beruházás értékesítéséből származó nyereség összegére, vagy a beruházás értéknövekedésére utal, függetlenül attól, hogy azt eladják-e vagy sem.

A befektetés megtérülésének lebontása

A befektetés megtérülése nagyon népszerű pénzügyi mérőszám annak köszönhetően, hogy egy egyszerű képlet, amely a nyereségesség értékelésére használhatóGrossprofitA bruttó nyereség a közvetlen nyereség, amely az eladott áruk költségének, vagyis az “értékesítési költségnek” az árbevételből való levonása után megmaradt. A bruttó haszonkulcs kiszámításához használják, és ez a vállalat eredménykimutatásában szereplő kezdeti nyereségszám. A bruttó nyereséget az üzemi nyereség vagy a nettó nyereség előtt számítják ki. egy befektetésből. A ROI könnyen kiszámítható, és mindenféle befektetésre alkalmazható.

A befektetések megtérülése segít a befektetőknek meghatározni, hogy mely befektetési lehetőségek a legelőnyösebbek vagy legvonzóbbak.

Vegyük például az A és a B befektetést, amelyek költségei 100 dollár. Ez a két befektetés kockázatmentesKockázat és hozamA befektetésben a kockázat és a hozam nagymértékben korrelál egymással. A befektetések megnövekedett potenciális hozama általában együtt jár a kockázat növekedésével. A kockázatok különböző típusai közé tartozik a projektspecifikus kockázat, az iparágspecifikus kockázat, a versenykockázat, a nemzetközi kockázat és a piaci kockázat. (a pénzforgalom garantált), és a pénzforgalom 500 dollár az A befektetésnél és 400 dollár a B befektetésnél a következő évben.

Az A és B befektetés megtérülésének kiszámítása mind az A, mind a B befektetés esetében támpontot adna arra, hogy melyik befektetés a jobb. Ebben az esetben az A beruházás megtérülése ($500-$100)/($100) = 400%, a B beruházás megtérülése pedig ($400-$100)/($100) = 300%. Ebben a helyzetben az A befektetés lenne a kedvezőbb befektetés.

A zűrzavarok eloszlatása:

1. Mivel a befektetés megtérülését százalékban (%) és nem dollárösszegben fejezik ki, ez tisztázhatja azokat a zavarokat, amelyek a pusztán dollárértékben kifejezett megtérülést vizsgálva keletkezhetnek.

Egy példa: A befektető A 200 dollárt keresett opciókba fektetve, B befektető pedig 50 000 dollárt keresett új társasházi lakásokba fektetve. Ha csak ezt az információt adjuk meg, akkor feltételezhetjük, hogy a B befektetőnek jobb befektetése van.

Viszont folytassuk a példát azzal a feltételezéssel, hogy A befektetőnek 50 $, B befektetőnek pedig 40 000 $ költségei voltak a 200 $, illetve 50 000 $ nyereség eléréséhez. Ezek a további tények szemléltetik, hogy a hozam dollárértéke nem bír jelentőséggel a befektetés költségeinek figyelembevétele nélkül. Ebben a példában az A befektető számára a befektetés megtérülése ($200-$50)/($50) = 300%, míg a B befektető számára a megtérülés ($50,000-$40,000)/($40,000) = 25%. Ezért valójában az A befektető rendelkezik a jobb befektetéssel.

2. Az időhorizontot is figyelembe kell venni, amikor két befektetés ROI-ját akarjuk összehasonlítani.

Tegyük fel például, hogy az A befektetés ROI-ja 20% három év alatt, míg a B befektetés ROI-ja 10% egy év alatt. Ha ezt a két befektetést szeretné összehasonlítani, akkor meg kell győződnie arról, hogy az időhorizont azonos. A többéves befektetést ugyanahhoz az időhorizonthoz kell igazítani, mint az egyéves befektetést. Az átlagos éves megtérülés kiszámításához kövesse az alábbi lépéseket.

A többéves ROI átváltása egy éves megtérülési képletre:

Hol:

x = Évesített hozam

T = Időkeret

A hároméves időtávra 20%-os hozammal rendelkező A befektetés esetében az évesített hozam a következő:

x = Évesített

T = 3 év

Ezért (1+x)3 – 1 = 20%

Az x-et megoldva 6 éves évesített megtérülést kapunk.2659%. Ez kevesebb, mint a B befektetés 10%-os éves megtérülése.

Az évesített megtérülés helyességének ellenőrzéséhez tegyük fel, hogy a befektetés kezdeti költsége 20 dollár. 3 év elteltével 20 $ x 1,062659 x 1,062659 x 1,062659 x 1,062659 = 24 $

ROI = (24 – 20) / (20) = 0,2 = 20%.

A ROI kiszámításának gyakori hibái

A ROI bármilyen típusú beruházásra alkalmazható. Az egyetlen eltérés a beruházásoknál, amit figyelembe kell venni, az a költségek és a nyereség elszámolásának módja. Az alábbiakban két példát mutatunk be arra, hogyan lehet a befektetések megtérülését gyakran tévesen kiszámítani.

- Részvények: A befektetők általában nem veszik figyelembe a tranzakciós költségeket és az osztalékfizetést Osztalék vs. részvényvisszavásárlás/visszavásárlásA részvényesek tőkeértékesítés és jövedelemszerzés céljából fektetnek be nyilvánosan jegyzett vállalatokba. Két fő módja van annak, hogy egy vállalat nyereséget juttat vissza a részvényeseknek: a készpénzosztás és a részvény-visszavásárlás. Az osztalék vs. részvény-visszavásárlás stratégiai döntés mögött meghúzódó okok vállalatról vállalatra különbözneka részvények megtérülése. A tranzakciós költségek a befektetés költségét jelentik, míg az osztalékfizetés a befektetés nyereségét. A befektetőnek mind a tranzakciós költségeket, mind az osztaléknyereséget figyelembe kell vennie a pontos hozamszámításhoz. Ha ez nem történik meg, akkor a ROI tévesen jelenik meg.

- Ingatlanok: A befektetők általában nem veszik figyelembe a bérleti díjat, az adókat, a biztosítást és a fenntartást az ingatlanok megtérülésének kiszámításakor. A bérleti díjból származó bevétel a befektetés nyereségét jelenti, míg az adók, a biztosítás és a fenntartás a befektetés költségei.

Nagyon fontos, hogy a befektetés teljes élettartama alatt figyelembe vegyük a befektetés összes költségét és nyereségét, ahelyett, hogy csupán a befektetés végső értékét vennénk és elosztanánk a kezdeti költséggel.

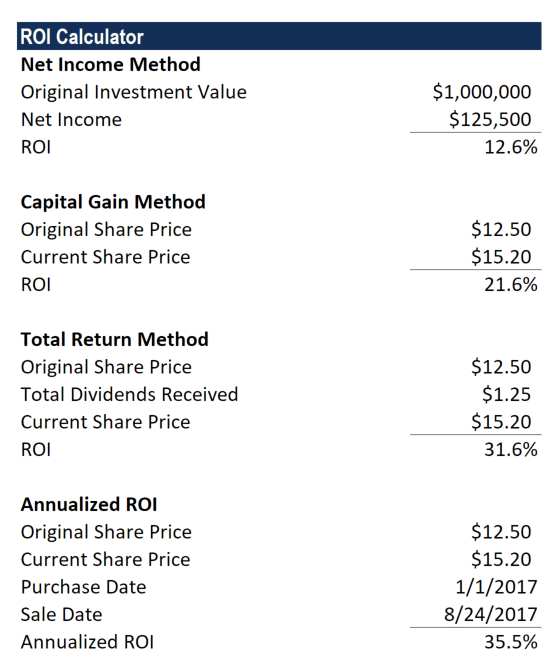

ROI-kalkulátor Excelben

Töltse le a CFI ingyenes ROI-kalkulátorát Excelben, hogy elvégezhesse saját elemzését. A kalkulátor a fentebb ismertetett példákat használja, és úgy lett kialakítva, hogy könnyen be tudja írni a saját számait, és megnézheti, mi a kimenet a különböző forgatókönyvek esetén.

A kalkulátor a ROI kiszámításának négy különböző módszerét tartalmazza: nettó jövedelem, tőkenyereség, teljes hozam és évesített hozam.

A legjobb módja a négy megközelítés közötti különbség megismerésének, ha különböző számokat és forgatókönyveket ír be, és megnézi, mi történik az eredményekkel.

Töltse le az ingyenes sablont

Adja meg nevét és e-mail címét az alábbi űrlapon, és töltse le az ingyenes sablont most!

A ROI jelentősége

A beruházás megtérülése, az egyik leggyakrabban használt jövedelmezőségi mutató, egy egyszerű képlet, amely egy beruházásból származó nyereséget vagy veszteséget mér a beruházás költségeihez képest.

A ROI-t százalékban fejezik ki, és gyakran használják pénzügyi döntések meghozatalakor, a vállalatok jövedelmezőségének összehasonlításakor és a különböző beruházások hatékonyságának összehasonlításakor.

Videós magyarázat a beruházások megtérüléséről (ROI)

Nézze meg ezt a rövid videót, hogy gyorsan megértse az útmutatóban tárgyalt főbb fogalmakat, beleértve a ROI kiszámításának képletét és azt, hogy miért hasznos mérőszám a ROI.

Más források

A CFI a pénzügyi modellezési tanfolyamok és a pénzügyi elemzői minősítés globális szolgáltatójaFMVA® minősítés Csatlakozzon a több mint 850 000 diákhoz, akik olyan vállalatoknál dolgoznak, mint az Amazon, a J.P. Morgan és a Ferrari  . Ha többet szeretne megtudni a befektetések értékeléséről, tekintse meg a következő további CFI-forrásokat:

. Ha többet szeretne megtudni a befektetések értékeléséről, tekintse meg a következő további CFI-forrásokat:

- A vagyon megtérüléseA vagyon megtérülése & ROA formulaROA formula. Az eszközök megtérülése (ROA) a befektetések megtérülésének (ROI) egyfajta mérőszáma, amely egy vállalkozás jövedelmezőségét méri a teljes eszközállományához viszonyítva. Ez a mutató azt mutatja meg, hogy egy vállalat mennyire jól teljesít azáltal, hogy összehasonlítja az általa termelt nyereséget (nettó jövedelmet) az eszközökbe befektetett tőkével.

- Return on EquityReturn on Equity (ROE)A saját tőke megtérülése (ROE) a vállalat jövedelmezőségének egy olyan mutatója, amely a vállalat éves hozamát (nettó jövedelem) osztja a teljes saját tőke értékével (azaz 12%). A ROE egyesíti az eredménykimutatást és a mérleget, mivel a nettó jövedelmet vagy nyereséget a saját tőkéhez viszonyítja.

- Belső megtérülési rátaBelső megtérülési ráta (IRR)A belső megtérülési ráta (IRR) az a diszkontráta, amely egy projekt nettó jelenértékét (NPV) nullává teszi. Más szóval, ez az a várható összetett éves megtérülési ráta, amelyet egy projekt vagy befektetés meg fog hozni.

- Befektetés: A Beginner’s GuideInvesting: A Kezdők útmutatójaCFI Befektetés kezdőknek című útmutatója megtanítja Önnek a befektetés alapjait és azt, hogyan kezdjen hozzá. Ismerje meg a kereskedés különböző stratégiáit és technikáit, valamint a különböző pénzügyi piacokat, amelyeken befektethet.