Oggi, confronteremo gli obiettivi di patrimonio netto per età. Media, mediana e vari percentili.

Quanti soldi dovresti avere quando invecchi? Come dovrebbe crescere il tuo patrimonio netto medio? Digerisci i dati del 25°, 50° (cioè il valore netto mediano) e 75° percentile qui sotto.

Nota: Se hai dei soldi ma non sei sicuro di cosa farne, usa l’ordine delle operazioni finanziarie.

Mi scuso con i miei lettori internazionali – la maggior parte di questi dati sono estratti o indirizzati ai lettori statunitensi. Vi suggerisco di usare Numbeo per scalare questi valori alla vostra località.

Iniziamo!

**Nota: Ti consiglio di usare YNAB per seguire i tuoi progressi. Tu ed io otteniamo entrambi un mese gratuito di YNAB se finisci per iscriverti (o qualcun altro) con il link qui sopra. Nessun costo aggiuntivo per nessuno coinvolto. Si ottiene una prova di 34 giorni, e poi un ulteriore mese gratuito. Sono due mesi per capire se ti piace.

La roba buona – Patrimonio netto medio per età

Non sei venuto qui per scorrere fino alla fine dell’articolo per vedere gli obiettivi del patrimonio netto medio. Andiamo alla roba buona!

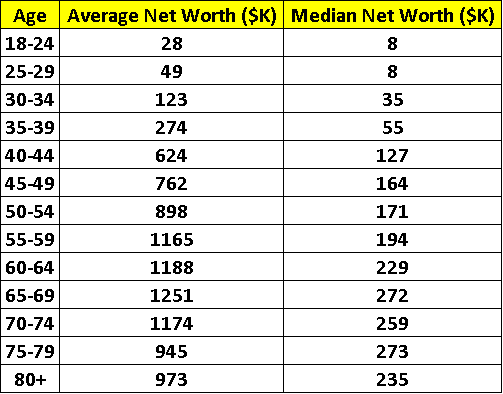

Nota: unità = migliaia di $USD

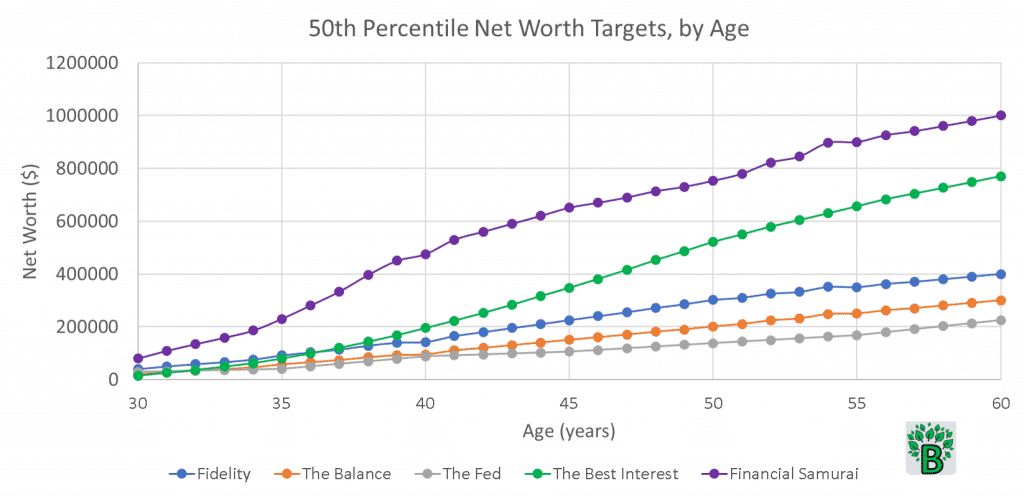

E qui ci sono cinque punti di vista di esperti sugli obiettivi medi di patrimonio netto per età. Questo grafico iniziale è il 50° percentile, o mediano, del patrimonio netto.

Da dove vengono questi obiettivi di patrimonio netto per età?

Fidelity

Primo, ho preso da Fidelity. Le loro raccomandazioni sono tutte relative allo stipendio (ad esempio “3x il tuo stipendio entro i 40 anni”). Ho usato lo stipendio americano mediano per età per convertire gli obiettivi salariali in obiettivi di patrimonio netto medio per età.

Nota: Fidelity definisce il patrimonio netto solo come i risparmi per la pensione, e non conta altri beni (ad esempio il valore della casa principale). Gli altri metodi qui sotto includono altri beni oltre ai risparmi per la pensione.

DQYDJ

In seguito, ho estratto i dati da DQYDJ. DQYDJ ha originariamente estratto i suoi dati dal Federal Reserve Board’s Survey of Consumer Finances (etichettato “The Fed” sul grafico).

Questi dati della Fed sono del 2019. Si tratta degli stessi obiettivi di patrimonio netto per età dati nella tabella sopra.

Questi dati DQYDJ/Fed sono dati reali. Non è un obiettivo ipotetico o un obiettivo soggettivo. Nei miei grafici di oggi, vedrete tre serie di “obiettivi soggettivi” e solo una serie di “dati reali”.

The Balance

In seguito, il sito di aggregazione finanziaria The Balance segue una formula simile a Fidelity. A determinate età, dicono, il tuo patrimonio netto medio dovrebbe mirare a un multiplo sempre crescente del tuo stipendio.

Financial Samurai

Il Financial Samurai, alias Sam, è un blogger finanziario di lunga data con un atteggiamento senza fronzoli sul risparmio. I nobili obiettivi di Sam sono per, dice lui, persone che:

- Agire piuttosto che lamentarsi di un sistema ingiusto

- Massimizzare il loro 401k e IRA ogni anno

- Risparmiare un ulteriore 20% o più dopo le tasse e i contributi 401k/IRA

- Assumere rischi calcolati attraverso investimenti in varie classi di attività

- Costruisci più flussi di reddito attivo e passivo

- Lavora su un’attività secondaria prima o dopo il loro lavoro giornaliero

- Concentrati sul quadro generale e non pignoli con le minuzie

- Vogliono raggiungere prima la libertà finanziaria con la loro sola e unica vita

Certo, Sam! Gli obiettivi di alto valore netto di Sam saranno molto al di sopra della media.

Il migliore interesse

E infine, ho preso la mia pugnalata ad alcuni obiettivi medi di valore netto per età. L’ho fatto basandomi sui decili degli stipendi americani, sulle pietre miliari tipiche della vita dell’americano medio (vari debiti, figli, stipendi crescenti) e sui tassi di risparmio che potrebbero aumentare e diminuire in conseguenza di questi eventi della vita.

- Una giovane coppia potrebbe essere in grado di risparmiare un po’ di soldi, ma il fatto di avere figli intacca i loro tassi di risparmio.

- Quando gli stipendi della coppia aumenteranno, i risparmi aumenteranno. Ma se/quando aiuteranno i loro figli con il college, i loro tassi di risparmio potrebbero fare un altro tuffo.

- Quando si è giovani, i propri investimenti potrebbero essere a più alto rischio (e a più alto rendimento). Ma quando si invecchia, è probabile che il portafoglio tenda a investimenti più sicuri.

Moltiplicatore di inflazione

Ho anche tenuto conto dell’inflazione. Gli obiettivi di patrimonio netto per età devono essere aggiustati per l’inflazione.

Il trentenne medio di oggi potrebbe guadagnare 40.000 dollari all’anno. Ma il 60enne medio di oggi guadagnava 25.000 dollari all’anno nel 1990 (cioè quando aveva 30 anni). Quali sono le conseguenze?

Mentre il sessantenne medio di oggi potrebbe sperare di avere un patrimonio netto medio di 800.000 dollari (parere di Best Interest), questo non è quello che un trentenne di oggi dovrebbe considerare come obiettivo.

Se assumiamo un’inflazione annuale del 2,5% per i prossimi 30 anni (che porta ad un aumento dell’inflazione totale di 2,10x), allora un trentenne di oggi dovrebbe avere come obiettivo $800K * 2,10 = $1,68 milioni entro i 60 anni.

Ecco alcuni moltiplicatori d’inflazione approssimativi basati sul numero di anni che volete proiettare nel futuro. Per esempio, qualcuno all’età di 50 anni vorrebbe guardare 20 anni nel futuro se vuole vedere quale dovrebbe essere il suo obiettivo di valore netto per l’età di 70 anni.

| Numero di anni nel futuro | Moltiplicatore di inflazione |

| 5 | 1.13 |

| 10 | 1.28 |

| 15 | 1.45 |

| 20 | 1.64 |

| 25 | 1.85 |

| 30 | 2.10 |

| 35 | 2.37 |

| 40 | 2.69 |

| 45 | 3.04 |

Guardando la tabella sopra, prevedere 20 anni nel futuro richiede un moltiplicatore d’inflazione di circa 1,64. Assicurati di tenere conto dell’inflazione nei tuoi obiettivi di patrimonio netto per età.

Analisi degli obiettivi di patrimonio netto mediano

Diamo un’altra occhiata a questi obiettivi di patrimonio netto mediano per età. Quali conclusioni possiamo trarre?

I numeri degli obiettivi di patrimonio netto americani non di Best Interest/Financial Samurai mi sembrano bassi.

Questa è probabilmente una conclusione ovvia (e parziale). Il mio metodo viene fuori con numeri più alti, quindi sarò prevenuto nel pensare che gli altri obiettivi siano bassi.

Iniziamo ad analizzare questi dati attraverso la lente della “regola del 4%”, che afferma che dovresti prendere la tua spesa annuale e risparmiare ~ 25 volte tanto per la pensione.

L’obiettivo di miglior interesse ($850K) permette un reddito pensionistico di circa $34K ($850K/25) all’anno, o $2800 al mese. Gli obiettivi di Financial Samurai portano a $40000 all’anno o $3300 al mese. Quando si aggiungono i benefici della previdenza sociale, questo è un assegno molto ragionevole per l’americano medio.

Gli altri metodi suggeriscono patrimoni netti mediani di $500K, $300K e $220K, per un assegno mensile di $1660, $1000 e $730, rispettivamente. Con l’assistenza della previdenza sociale, è certamente possibile vivere con questi importi. Ma c’è più rischio.

Il beneficio medio della Previdenza Sociale nel 2020 è stimato in circa 1500 dollari al mese. Aggiungiamolo alle indennità del paragrafo precedente.

Si sentirebbe a suo agio a vivere con 3160, 2500 o 2230 dollari al mese? A seconda della tua zona del paese, del costo della vita, delle spese mediche, degli obiettivi di pensionamento, ecc, è una domanda spaventosa.

Cosa succede se qualcosa va storto con i tuoi piani? Tornare a lavorare a 80 anni non è una prospettiva allettante. Né lo è chiedere l’elemosina ai tuoi figli.

Sono risultati iperbolici? Non credo.

Come confrontare? Mele alle mele?

Ha senso fissare gli stessi obiettivi di patrimonio netto medio per età sia per un insegnante che per un medico? Sappiamo che i loro obiettivi di patrimonio netto per età saranno drammaticamente diversi.

Il reddito lordo medio del medico americano nel 2019 era più di $300K. Nel frattempo, lo stipendio medio dell’insegnante era di $60K. Naturalmente, ci sono milioni di persone che cadranno dentro e fuori questa gamma. Ha senso confrontare gli obiettivi di valore netto medio quando i redditi sono così diversi?

Secondo me, sì, ha senso fare questo confronto. Ma è solo un punto di dati che si dovrebbe usare, non un punto di arrivo.

È proprio come un giovane atleta di pista che confronta i suoi tempi di gara con quelli dei detentori di record. Naturalmente, saranno più lenti dei detentori di record. Ma dà loro un obiettivo, una comprensione del divario, una differenza percentuale con cui tracciare i loro progressi.

Inoltre, i confronti che ho presentato sopra sono calcoli di valore netto mediano. Essi tengono conto degli alti e dei bassi, e vi permettono di sapere dove si trova il centro di quella scala. Alcune persone partono dal nulla e costruiscono un patrimonio netto. Altri beneficiano di un grande trasferimento generazionale di ricchezza. Questa analisi del patrimonio netto medio non discerne tra i due.

Se hai uno stipendio più basso ma ami essere frugale, allora fissa i tuoi obiettivi in alto! Punta a un patrimonio netto elevato che sia un decile o due al di sopra del tuo decile di stipendio.

Se sei fresco di scuola di legge, probabilmente avrai una montagna di debiti. Potresti essere basso sulla scala ora, ma le tue prospettive finanziarie a lungo termine sono buone.

Tenete a mente circostanze come questa mentre esaminate i grafici di oggi. Qui è dove l’età, l’esperienza lavorativa, il livello di istruzione, ecc. possono giocare un ruolo importante.

Localizzazione e costo della vita

Abbiamo già parlato di come l’inflazione e il reddito possano influenzare la tua posizione nelle trame del patrimonio netto medio. Ma dovremmo anche discutere come il vostro costo della vita può influenzare questi risultati.

La vita a San Francisco o New York City costa più della vita a Rochester, NY. E la vita a Rochester costa più di quella nel Kansas rurale. L’affitto, il gas, i generi alimentari – tutti questi beni hanno prezzi diversi in tutto il paese.

Pertanto, il valore netto medio di riferimento dovrebbe cambiare con la posizione.

Utilizzate il sito di crowd-sourced Numbeo per fare alcuni di questi confronti. Per esempio, ecco alcuni risultati che confrontano Rochester con Boston – dove Numbeo suggerisce che abbiamo bisogno del 50% di spesa in più a Boston che a Rochester per mantenere simili standard di vita.

Numbeo usa New York City come base, dandole un punteggio indicizzato di 100. Gli Stati Uniti nel loro insieme hanno un punteggio indicizzato di 56, suggerendo che l’americano medio ha un costo della vita che è circa il 44% in meno del residente medio di NYC.

Cerca la tua città o regione per confrontarla con il punteggio dell’indice degli Stati Uniti di 56. La differenza percentuale vi darà un altro modo di interpretare i risultati del patrimonio netto medio.

Per esempio, Philadelphia ha un indice di 62, che è il 10% più alto di 56. Se un residente di Filadelfia sta usando i dati di oggi per la pianificazione della pensione, dovrebbe considerare di aggiungere il 10% a tutti i punti dei dati.

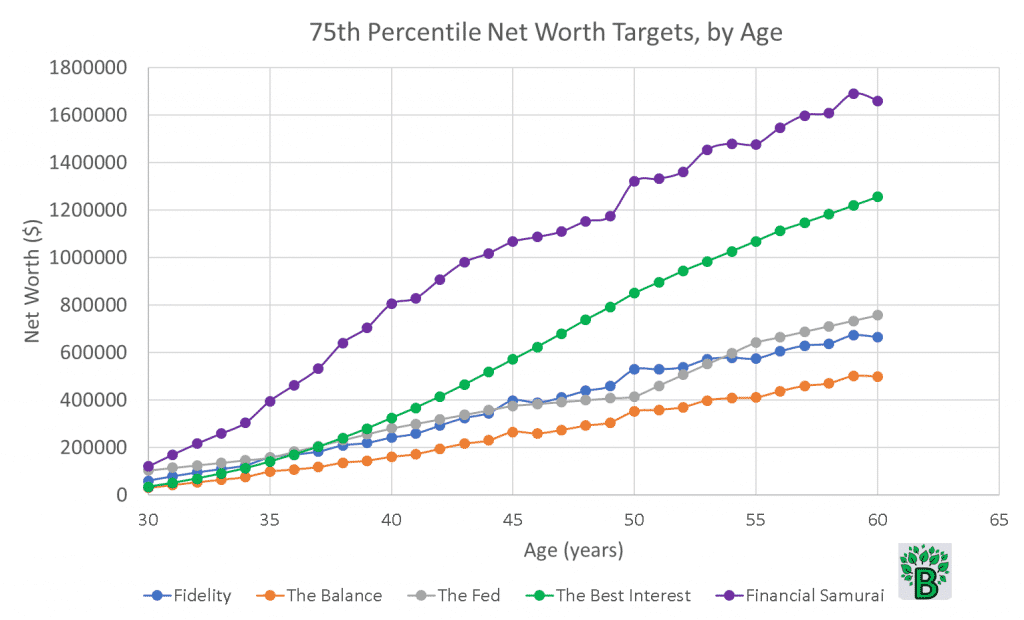

75° Percentile Obiettivi di patrimonio netto per età

Il grafico sopra mostra le stesse opinioni dei cinque esperti, ma al 75° percentile.

Un aspetto interessante degli obiettivi di patrimonio netto al 75° percentile è che la raccomandazione di Fidelity si allinea bene con i dati della Fed.

Questo suggerisce che le persone che guadagnano di più risparmiano anche una percentuale maggiore del loro reddito, e le persone che risparmiano di più hanno più probabilità di soddisfare le soglie di Fidelity. Questi sono dati reali che si allineano con gli obiettivi soggettivi di Fidelity.

Queste persone hanno un reddito lordo medio più alto. Hanno un alto patrimonio netto. Probabilmente utilizzano un piano di risparmio previdenziale. O potrebbero essere il milionario segreto della porta accanto.

Se torniamo al grafico del patrimonio netto medio, notiamo che i dati della Fed sono in ritardo sia rispetto agli obiettivi di Fidelity che a quelli di Balance. In altre parole: il risparmio medio del mondo reale non soddisfa le aspettative medie di Fidelity e della Balance.

Ci vogliono guadagni e risparmi superiori alla media per soddisfare gli obiettivi di Fidelity e della Balance. Questo è un punto importante.

Non è l’ideale, ma è la realtà.

In generale, i sistemi che richiedono uno sforzo superiore alla media per ottenere obiettivi medi (ad esempio, per raggiungere le soglie di patrimonio netto medie suggerite per la pensione) sono cattivi sistemi.

Un buon sistema richiederebbe solo uno sforzo medio per ottenere risultati medi. Ma è qui che il paradosso Stockdale è importante. Non ritrovatevi dieci anni nel futuro senza aver agito oggi.

Il 25° percentile degli obiettivi di patrimonio netto per età

E per peggiorare le cose, guardate il grafico del 25° percentile qui sotto.

Qui, tre degli obiettivi soggettivi di patrimonio netto sono tutti in famiglia. Fidelity e i miei obiettivi di Best Interest si allineano molto strettamente l’uno all’altro, con il Balance che cade del 20-30% più in basso.

Ma come si confrontano i dati reali del patrimonio netto? All’età della pensione, i patrimoni netti delle persone reali sono solo dal 15% al 25% di dove “dovrebbero” essere.

Sarebbe bello raggiungere gli obiettivi di Financial Samurai, ma molte persone non hanno i mezzi per massimizzare i loro conti di risparmio nella misura che lui raccomanda.

Diamo un volto a questi dati. È il 25° percentile, il che significa che una persona su quattro negli Stati Uniti cade su o sotto questo grafico. Il numero di Dunbar suggerisce che l’uomo medio può mantenere comodamente 150 relazioni significative, il che suggerirebbe che tu (sì, tu) conosci da vicino ~ 40 persone (in media) su o sotto il grafico del 25° percentile.

Persone reali, vite reali, preoccupazioni reali. Per un sessantenne, andare in pensione con un patrimonio netto di $50K (o meno) è probabilmente impossibile da fare. Su DQYDJ, ho guardato il valore netto del 25° percentile per i 70enni: 56.000 dollari.

Il valore netto del 25° percentile è scarso fino alla fine della vita. Questo è un fatto sconfortante.

Il Wealth Divide

Cosa potrebbe causare questa disparità di patrimonio netto delle famiglie? Come fanno le persone ad avere un patrimonio netto negativo, o un patrimonio netto inferiore al necessario?

L’aumento delle spese e la stagnazione dei salari è una causa facile da indicare. La mancanza di educazione finanziaria fa male. Così come la cattiva salute finanziaria, come avere un basso punteggio di credito e pagare alti tassi di interesse. Il debito del prestito studentesco e quello della carta di credito fanno schifo.

Alcune persone sono indietro fin dall’inizio. Il tuo primo patrimonio netto dopo il college è probabilmente negativo. Molte persone si svegliano 10 anni dopo e scoprono che il loro patrimonio netto non è cresciuto. Questa è la natura pitonata del debito.

I laureati più ricchi non devono combattere quel pitone. Non è colpa loro, è così e basta. Senza quel debito da prestito studentesco, il loro patrimonio netto medio aumenta rapidamente.

Dopo 10 anni di lavoro, è probabile che siano senza debiti. È probabile che possiedano beni immobili. È più probabile che raccolgano reddito passivo o che contribuiscano al loro conto pensione. Cosa hanno in comune tutte queste attività? Tutte aumentano il patrimonio netto!

Certo, lo stipendio annuale conta. Il patrimonio netto totale delle famiglie è una funzione del salario – basta chiedere alla Federal Reserve.

Ma il divario del patrimonio netto che abbiamo visto oggi inizia all’inizio della carriera delle persone e spesso non si chiude mai. È lì all’età di 30 anni, 40 anni, 50 anni, 60 anni.

Perché gli obiettivi di patrimonio netto in base all’età contano?

Sono solo un altro scrittore di finanza personale, ma penso che i punti di riferimento del patrimonio netto medio siano una metrica importante della salute finanziaria.

Il tuo attuale patrimonio netto non è un punto di forza, ma ti permette di sapere come ti confronti con il tuo gruppo di età. I millennial di 30 anni dovrebbero pensare al loro futuro finanziario. I pensionati di 60 anni dovrebbero essere consapevoli dei loro contanti, azioni, obbligazioni, fondi comuni, ecc.

Il patrimonio netto personale è come la pressione sanguigna. È una buona metrica della salute.

Se sei indietro, devi agire. Mentre qualcosa come le eredità di trasferimento di ricchezza di solito aiuta, probabilmente non dovresti fare affidamento su di esse. Invece, aumenta il tuo tasso di risparmio. Utilizza il tuo 401(k) cioè il reddito pre-tasse.

Il tuo futuro finanziario crescerà dal tuo presente finanziario.

Cosa conta come patrimonio netto? E cosa no?

Facciamo un po’ di pulizia. Cosa conta effettivamente per il patrimonio netto? La risposta è soggettiva, ma si riduce alle attività meno le passività.

In generale, ho considerato i seguenti come contributori al patrimonio netto (cioè contributori di patrimonio netto liquido).

- Conti bancari

- Conti pensionistici (401k, IRA, ecc)

- Investimenti (azioni, obbligazioni, REIT, ecc)

- Altri veicoli di risparmio (es.

- Altri veicoli di risparmio (ad esempio, conti di risparmio sanitario, piani di risparmio per l’università 529)

- Patrimonio immobiliare (ad esempio, il valore della vostra casa)

- Debiti comuni: debito ipotecario, debito della carta di credito, debito medio per i prestiti agli studenti, ecc.

- Pensione e sicurezza sociale

Nota: gli obiettivi di Fidelity erano basati esclusivamente sui fondi del conto pensione.

E cosa non conta nel patrimonio netto?

- Il valore dei beni comuni (es. un’auto, un computer)

- I beni illiquidi o non trasferibili (es. miglia aeree)

E cosa è un forse? Questi sono beni che sono abbastanza soggettivi e dipendono da te.

- Collezionismo, gioielli, arte: quanto sono liquidi? E sei sicuro di volerli vendere?

- Proprietà di un’azienda – di nuovo, quanto è liquida? Se puoi vendere azioni, va bene. Ma se possiedi una stazione di servizio, fa parte del tuo patrimonio netto?

- Giorni di ferie annuali maturati o PTO, a meno che non siano trasferibili in contanti in futuro.

- Eredità futura. Probabilmente va bene contare se sei sicuro di sapere cosa erediterai.

- Polizze di assicurazione sulla vita. Conta come valore netto se si realizza solo dopo la tua morte?

I valori di oggi si riferiscono ad una sola persona. Il valore netto della famiglia media americana è probabilmente ~doppio di quello che abbiamo presentato oggi. Cioè il valore netto medio della famiglia = 2x il valore netto medio dell’individuo.

Come calcolare il valore di una pensione o della previdenza sociale

Questo comporta un po’ di matematica. Prima vi chiederò di trovare quattro numeri importanti. Poi vi mostrerò due importanti equazioni. E poi lavoreremo insieme su un esempio.

I quattro numeri importanti sono:

- Il numero di anni che stimate di essere in pensione. Se vai in pensione a 60 anni, un numero sicuro da usare qui sarebbe 25 (supponendo che tu viva fino all’età media di 85 anni)

- Il numero di anni fino alla pensione. Attualmente ho 30 anni. Se vado in pensione a 60 anni, allora il numero che userò qui è 30.

- Il tasso di rendimento del piano pensionistico o della sicurezza sociale. Qui ci sono alcune buone fonti per i dati storici del piano pensionistico e i dati storici della SS. Se volete essere sicuri, usate meno del 6% per la pensione o meno del 5% per la previdenza sociale.

- Il pagamento annuale presunto una volta in pensione. Per la previdenza sociale, ecco un comodo calcolatore. Per le pensioni, ogni fondo specifico avrà probabilmente le proprie regole. Esempio: un tipico pagamento pensionistico potrebbe essere uguale al 50% del salario medio di un lavoratore durante i suoi ultimi tre anni di lavoro.

Equazioni per il valore della pensione/sicurezza sociale al pensionamento e il valore attuale scontato

Le due equazioni importanti sono:

Valore del fondo al pensionamento = P * /R

… chiameremo questo valore del fondo al pensionamento FV. Poi, dobbiamo prendere il FV e scontarlo all’indietro fino al Valore Attuale di oggi, o il PV.

Valore attuale = FV/

Esempio: Calcolo del valore attuale di un fondo pensione

Wallace è un insegnante di 35 anni. Probabilmente andrà in pensione a 60 anni. E sarà prudente nello stimare che vivrà fino a 82 anni.

Ora sappiamo che N = 82 – 60 = 22 e che M = 60 – 35 = 25.

Essendo di nuovo conservativo, Wallace userà R = 7% come tasso di rendimento del fondo.

E infine, Wallace sa che la sua pensione gli pagherà il 55% del suo ultimo anno di stipendio. Attualmente guadagna 55.000 dollari e suppone che avrà un aumento del 2% per ciascuno dei prossimi 25 anni. Il suo ultimo anno di stipendio, quindi, sarà di circa 90.000 dollari. E il 55% di 90.000 dollari è 49.500 dollari all’anno = P.

Ora conosciamo N, M, R e P. Inseriamoli nelle nostre equazioni. Mi piace usare Microsoft Excel per tenere traccia dei miei valori e (se necessario) cambiarli facilmente per aggiustare i miei valori finali.

Valore Futuro = FV = P * /R = $49500 * /7%

FV = $547,531

Valore Presente = PV = FV/ = $547,531/

PV = $100,882

Quindi, se Wallace volesse includere il valore della sua pensione nel calcolo del suo attuale valore netto, userebbe $100,882.

Ripristino per oggi

Siamo al 95° percentile per questo articolo. Spero che i confronti sul patrimonio netto medio di oggi non vi abbiano rubato la gioia, ma che invece vi abbiano aperto gli occhi sull’ampio gradiente di obiettivi di patrimonio netto per età negli Stati Uniti.

Gli obiettivi di patrimonio netto per età non sono una competizione estrinseca. Sono intrinseci: sarò in grado di preparare i miei cari e me stesso per la realizzazione oggi, domani e per il resto della nostra vita? Almeno è così che la penso io.

Guardare i dati percentili del patrimonio netto aiuta semplicemente a valutare se sei sulla buona strada, se stai facendo progressi o se devi cambiare comportamento. È importante rendersi conto – soprattutto in giovane età – che molte persone in questo paese stanno lottando contro se stesse nella loro corsa intrinseca. Spero che il post di oggi possa aiutarvi ad evitare quella lotta.

Se ti è piaciuto questo articolo e vuoi leggere di più, ti suggerisco di controllare il mio Archivio o di abbonarti per ricevere i futuri articoli via email nella tua casella di posta.

Questo articolo, come ogni altro, è sostenuto da lettori come te.

Tagged DQYDY, fedeltà, samurai finanziario, valore netto, l’equilibrio, la fed