Hoy vamos a comparar los objetivos de patrimonio neto por edad. Media, mediana y varios percentiles.

¿Cuánto dinero debería tener a medida que envejece? ¿Cómo debería crecer su patrimonio neto medio? Digiere los datos de los percentiles 25, 50 (es decir, la mediana del patrimonio neto) y 75 a continuación.

Nota: Si tiene algo de dinero pero no está seguro de qué hacer con él, utilice el orden financiero de las operaciones.

Disculpas a mis lectores internacionales-la mayoría de estos datos son extraídos o dirigidos a los lectores de Estados Unidos. Les sugiero que utilicen Numbeo para escalar estos valores a su localidad.

¡Comencemos!

**Nota: Recomiendo usar YNAB para seguir tu progreso. Tú y yo recibimos un mes gratis de YNAB si terminas inscribiéndote (o inscribiendo a otra persona) con el enlace de arriba. No hay coste adicional para nadie. Tienes 34 días de prueba y un mes adicional gratis. Eso es dos meses para averiguar si te gusta.

Las cosas buenas-el valor neto promedio por edad

No has venido aquí para desplazarte hasta el final del artículo para ver los objetivos del valor neto promedio. Vamos a lo bueno!

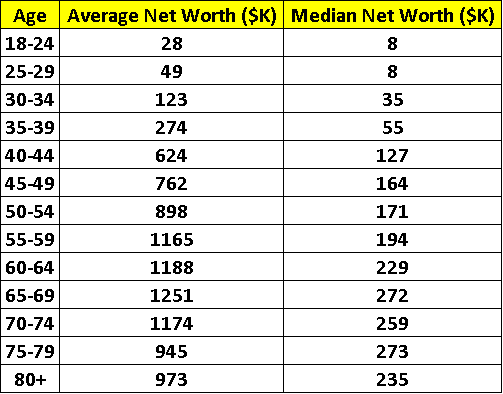

Nota: unidades = miles de $USD

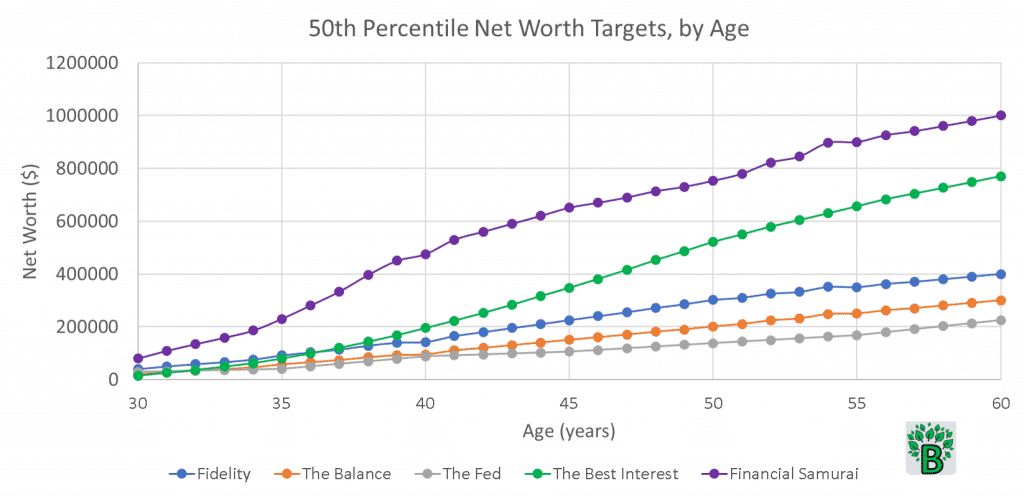

Y aquí hay cinco puntos de vista de expertos sobre los objetivos de patrimonio neto promedio por edad. Este gráfico inicial es el percentil 50, o la mediana, del patrimonio neto.

¿De dónde proceden estos objetivos de patrimonio neto por edad?

Fidelity

Primero, he sacado de Fidelity. Sus recomendaciones son todas relativas al salario (por ejemplo, «3 veces tu salario a los 40 años»). Utilicé el salario medio estadounidense por edad para convertir los objetivos salariales en objetivos de patrimonio medio por edad.

Nota: Fidelity define el patrimonio neto sólo como los ahorros para la jubilación, y no cuenta otros activos (por ejemplo, el valor de su vivienda principal). Los otros métodos que aparecen a continuación sí incluyen otros activos más allá de sus ahorros para la jubilación.

DQYDJ

A continuación, he sacado datos de DQYDJ. DQYDJ originalmente sacó sus datos de la Encuesta de Finanzas del Consumidor de la Junta de la Reserva Federal (etiquetada como «La Fed» en el gráfico).

Estos datos de la Fed son de 2019. Se trata de los mismos objetivos de patrimonio neto por edad de los datos de la tabla anterior.

Estos datos de DQYDJ/Fed son datos reales. No es un objetivo hipotético ni una meta subjetiva. En mis gráficos de hoy, verá tres conjuntos de «objetivos subjetivos» y sólo un conjunto de «datos reales».

The Balance

A continuación, el sitio de agregación financiera The Balance sigue una fórmula similar a la de Fidelity. A determinadas edades, dicen, su patrimonio neto medio debería aspirar a un múltiplo cada vez mayor de su salario.

Samurai Financiero

El Samurai Financiero, también conocido como Sam, es un bloguero financiero que lleva mucho tiempo con una actitud muy sensata sobre el ahorro de dinero. Los elevados objetivos de Sam son para, según él, personas que:

- Tomen medidas en lugar de quejarse de un sistema injusto

- Lleguen al máximo de su 401k e IRA cada año

- Ahorren un 20% adicional o más después de impuestos y de la contribución al 401k/IRA

- Asuman riesgos calculados a través de inversiones en varias clases de activos

- Construir múltiples flujos de ingresos activos y pasivos

- Trabajar en un side hustle antes o después de su trabajo diurno

- Centrarse en el panorama general y no andarse con rodeos con las minucias

- Desean alcanzar antes la libertad financiera con su única vida

Bastante justo, ¡Sam! Los objetivos de alto patrimonio de Sam van a estar muy por encima de la media.

El mejor interés

Y finalmente, tomé mi propia puñalada en algunos objetivos de patrimonio neto promedio por edad. Lo hice basándome en deciles de salarios estadounidenses, en los hitos típicos de la vida del estadounidense medio (varias deudas, hijos, salarios crecientes) y en las tasas de ahorro que podrían subir y bajar como resultado de esos acontecimientos vitales.

- Una pareja joven podría ahorrar algo de dinero, pero tener hijos hará mella en sus tasas de ahorro.

- Cuando los salarios de la pareja aumenten, los ahorros se incrementarán. Pero si/cuando ayuden a sus hijos con la universidad, sus tasas de ahorro podrían sufrir otra caída.

- Mientras se es joven, las inversiones de uno pueden ser de mayor riesgo (y mayor recompensa). Pero a medida que uno envejece, es probable que su cartera tienda hacia inversiones más seguras.

Multiplicador de inflación

También tuve en cuenta la inflación. Los objetivos de patrimonio neto por edad deben ajustarse a la inflación.

La persona media de 30 años puede ganar hoy 40.000 dólares al año. Pero la persona media de 60 años ganaba 25.000 dólares al año en 1990 (es decir, cuando tenía 30 años). ¿Cuáles son las consecuencias?

Si bien la persona promedio de 60 años de hoy podría esperar tener un patrimonio neto promedio de $800K (opinión de Best Interest), eso no es lo que una persona actual de 30 años debería tratar como su objetivo o meta.

Si asumimos una inflación anual del 2,5% durante los próximos 30 años (lo que lleva a un aumento total de la inflación de 2,10 veces), entonces una persona de 30 años de hoy debería tener como objetivo $800K * 2,10 = $1,68 millones para cuando tenga 60 años.

Aquí hay algunos multiplicadores de inflación aproximados basados en el número de años que quiere proyectar en el futuro. Por ejemplo, alguien de 50 años querría mirar 20 años en el futuro si quiere ver cuál debería ser su objetivo de patrimonio neto para los 70 años.

| Número de años en el futuro | Multiplicador de inflación |

| 5 | 1.13 |

| 10 | 1.28 |

| 15 | 1.45 |

| 20 | 1.64 |

| 25 | 1.85 |

| 30 | 2.10 |

| 35 | 2.37 |

| 40 | 2.69 |

| 45 | 3.04 |

Si observamos la tabla anterior, la previsión a 20 años vista requiere un multiplicador de inflación de aproximadamente 1,64. Asegúrese de tener en cuenta la inflación en sus objetivos de patrimonio neto por edad.

Análisis de los objetivos de la mediana del patrimonio neto

Vamos a echar otro vistazo a esos objetivos de la mediana del patrimonio neto por edad. ¿Qué conclusiones podemos sacar?

Las cifras de objetivos de patrimonio neto de los estadounidenses que no son Best Interest/Financial Samurai me parecen bajas.

Esto es probablemente una conclusión obvia (y sesgada). Mi método sale con números más altos, así que voy a estar sesgado a pensar que los otros objetivos son bajos.

Empecemos por analizar estos datos a través de la lente de la «Regla del 4%», que establece que usted debe tomar su gasto anual y ahorrar ~25x esa cantidad para la jubilación.

El objetivo de Best Interest ($850K) permite un ingreso para la jubilación de aproximadamente $34K ($850K/25) por año, o $2800 por mes. Los objetivos de Financial Samurai conducen a $40000 por año o $3300 por mes. Si añadimos las prestaciones de la Seguridad Social, es una asignación muy razonable para el estadounidense medio.

Los otros métodos sugieren patrimonios netos medios de 500.000, 300.000 y 220.000 dólares, para una asignación mensual de 1660, 1.000 y 730 dólares, respectivamente. Con la ayuda de la Seguridad Social, es posible vivir con estas cantidades. Pero hay más riesgo.

Se estima que la prestación media de la Seguridad Social en 2020 será de unos 1500 dólares al mes. Sumemos eso a los subsidios del párrafo anterior.

¿Te sentirías cómodo viviendo con 3160 dólares, 2500 dólares o 2230 dólares al mes? Dependiendo de tu zona del país, del coste de la vida, de los gastos médicos, de los objetivos de jubilación, etc., es una pregunta que da miedo.

¿Qué pasa si algo sale mal en sus planes? Volver a trabajar a los 80 años no es una perspectiva tentadora. Tampoco lo es pedir una limosna a tus hijos.

¿Son resultados hiperbólicos? No lo creo.

¿Cómo comparar? Manzanas con manzanas?

¿Tiene sentido establecer los mismos objetivos de patrimonio medio por edad tanto para un profesor como para un médico? Sabemos que sus objetivos patrimoniales por edad serán dramáticamente diferentes.

El ingreso bruto medio de un médico estadounidense en 2019 fue de más de 300 mil dólares. Mientras tanto, el salario promedio de los maestros fue de $ 60K. Por supuesto, hay millones de personas que estarán dentro y fuera de este rango. Tiene sentido comparar objetivos de patrimonio medio cuando los ingresos son tan diferentes?

En mi opinión, sí tiene sentido hacer esta comparación. Pero es sólo un punto de datos que debes utilizar-no un fin-todo.

Es como si un joven atleta de pista comparara sus tiempos de carrera con los de los plusmarquistas. Por supuesto, serán más lentos que los plusmarquistas. Pero les da un objetivo, una comprensión de la brecha, una diferencia porcentual para seguir su progreso contra.

Además, las comparaciones que presenté anteriormente son cálculos de valor neto medio. Tienen en cuenta los máximos y los mínimos, y permiten saber dónde se encuentra el centro de la escala. Algunas personas parten de la nada y construyen un patrimonio neto. Otros se benefician de una gran transferencia de riqueza generacional. Este análisis del patrimonio neto medio no discierne entre ambos.

Si gana un salario más bajo pero le gusta ser frugal, ¡ponga sus objetivos en alto! Apunta a un patrimonio neto alto que esté uno o dos deciles por encima de tu decil salarial.

Si acabas de salir de la facultad de derecho, probablemente tendrás una montaña de deudas. Puede que ahora estés bajo en la escala, pero tus perspectivas financieras a largo plazo son buenas.

Tenga en cuenta circunstancias como ésta cuando revise los gráficos de hoy. Aquí es donde la edad, la experiencia laboral, el nivel educativo, etc., pueden desempeñar un papel importante.

Localización y coste de la vida

Hemos hablado de cómo la inflación y los ingresos pueden afectar a su posición en las gráficas del patrimonio neto medio. Pero también deberíamos hablar de cómo su coste de vida puede afectar a estos resultados.

La vida en San Francisco o en la ciudad de Nueva York cuesta más que la vida en Rochester, NY. Y la vida en Rochester cuesta más que la vida en la zona rural de Kansas. El alquiler, la gasolina, los comestibles… todos estos productos tienen precios diferentes en todo el país.

Por lo tanto, los puntos de referencia del patrimonio neto medio deberían cambiar con la ubicación.

Usa el sitio de crowdsourcing Numbeo para hacer algunas de estas comparaciones. Por ejemplo, aquí hay algunos resultados que comparan Rochester con Boston, donde Numbeo sugiere que necesitamos un 50% más de gasto en Boston que en Rochester para mantener niveles de vida similares.

Numbeo utiliza la ciudad de Nueva York como referencia, dándole una puntuación indexada de 100. Estados Unidos en su conjunto tiene una puntuación de índice de 56, lo que sugiere que el estadounidense medio tiene un coste de vida aproximadamente un 44% menor que el residente medio de Nueva York.

Busca tu ciudad o región para compararla con la puntuación del índice de Estados Unidos de 56. La diferencia porcentual le dará otra forma de interpretar los resultados del patrimonio neto medio.

Por ejemplo, Filadelfia tiene un índice de 62, que es un 10% superior a 56. Si un residente de Filadelfia está utilizando los datos actuales para planificar su jubilación, debería considerar añadir un 10% a todos los puntos de datos.

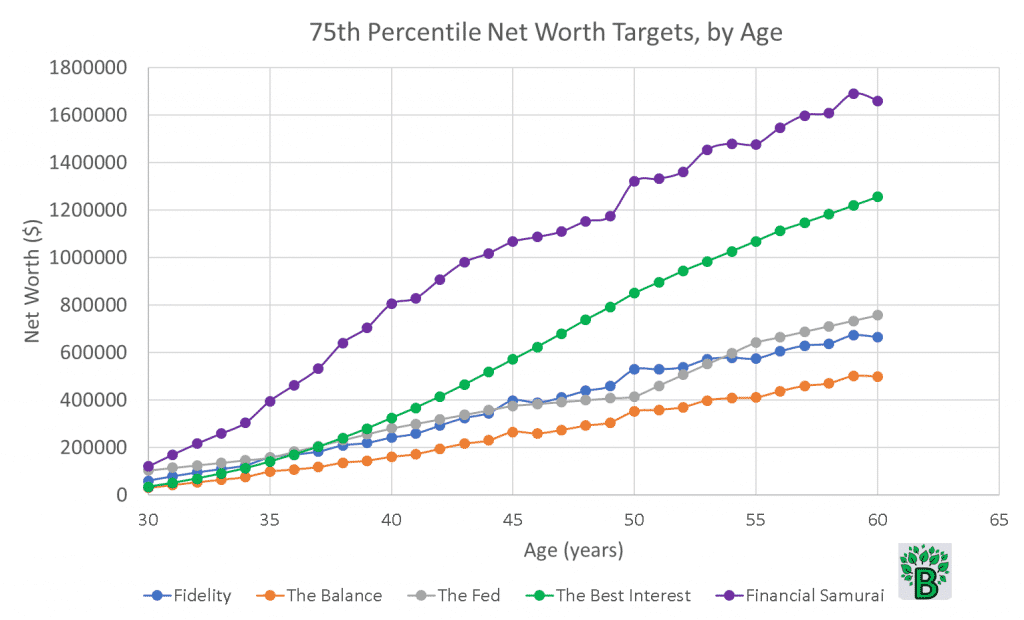

Objetivos de patrimonio neto del percentil 75 por edad

El gráfico anterior muestra las mismas cinco opiniones de expertos, pero en el percentil 75.

Un aspecto interesante de los objetivos de patrimonio neto del percentil 75 es que la recomendación de Fidelity se alinea bien con los datos de la Fed.

Esto sugiere que las personas que ganan más también ahorran una mayor proporción de sus ingresos, y las personas que ahorran más tienen más probabilidades de alcanzar los umbrales de Fidelity. Eso son datos reales que se alinean con los objetivos subjetivos de Fidelity.

Estas personas tienen un ingreso bruto promedio más alto. Tienen un alto patrimonio neto. Es probable que utilicen un plan de ahorro para la jubilación. O puede que sean el millonario secreto de la puerta de al lado.

Si volvemos al gráfico del patrimonio neto medio, nos damos cuenta de que los datos de la Reserva Federal van por detrás de los objetivos de Fidelity y de los objetivos del Balance. En otras palabras: el ahorro medio en el mundo real no cumple las expectativas medias de Fidelity y Balance.

Se necesitan ingresos y ahorros superiores a la media para cumplir los objetivos de Fidelity y Balance. Este es un punto importante.

No es lo ideal, pero es la realidad.

En general, los sistemas que exigen un esfuerzo superior a la media para obtener objetivos medios (por ejemplo, para alcanzar los umbrales de patrimonio medio sugeridos para la jubilación) son malos sistemas.

Un buen sistema sólo requeriría un esfuerzo medio para conseguir resultados medios. Pero aquí es donde la Paradoja de Stockdale es importante. No se encuentre diez años en el futuro sin haber tomado medidas hoy.

Objetivos del 25º percentil del patrimonio neto por edad

Y para empeorar las cosas, eche un vistazo a la tabla del 25º percentil de abajo.

Aquí, tres de los objetivos subjetivos de patrimonio neto están todos en familia. Los objetivos de Fidelity y mi Best Interest se alinean muy estrechamente entre sí, con el Balance cayendo un 20-30% por debajo.

¿Pero cómo se comparan los datos del patrimonio neto real? En la edad de jubilación, el patrimonio neto de la gente real es sólo del 15% al 25% de lo que «debería» ser.

Estaría bien alcanzar los objetivos de Financial Samurai, pero mucha gente no tiene los medios para maximizar sus cuentas de ahorro en la medida que él recomienda.

Pongamos cara a estos datos. Es el percentil 25, lo que significa que una de cada cuatro personas en Estados Unidos se encuentra en este gráfico o por debajo de él. El número de Dunbar sugiere que el ser humano medio puede mantener cómodamente 150 relaciones significativas, lo que sugeriría que tú (sí, tú) conoces de cerca a unas 40 personas (de media) en el gráfico del percentil 25 o por debajo de él.

Personas reales, vidas reales, preocupaciones reales. Para una persona de 60 años, jubilarse con un patrimonio neto de 50 mil dólares (o menos) es probablemente imposible de hacer. En DQYDJ, miré el valor neto del percentil 25 para personas de 70 años: es de 56.000 dólares.

El valor neto del percentil 25 es escaso hasta el final de la vida. Es un hecho aleccionador.

La división de la riqueza

¿Qué podría estar causando esta disparidad del patrimonio neto de los hogares? Cómo es que la gente tiene un patrimonio neto negativo, o un patrimonio neto inferior al necesario?

El aumento de los gastos y el estancamiento de los salarios es una causa fácil de señalar. La falta de educación financiera perjudica. También lo hace la mala salud financiera, como tener una baja puntuación de crédito y pagar altas tasas de interés. La deuda de los préstamos estudiantiles y de las tarjetas de crédito apesta.

Algunas personas están atrasadas desde el principio. Su primer valor neto al salir de la universidad es probable que sea negativo. Mucha gente se despierta 10 años después y descubre que su patrimonio neto no ha crecido. Esa es la naturaleza pitonisa de la deuda.

Los graduados universitarios más ricos no tienen que luchar contra ese pitón. No es su culpa, simplemente es así. Sin esa deuda de préstamos estudiantiles, su patrimonio neto medio aumenta rápidamente.

Después de 10 años de trabajo, es probable que no tengan deudas. Es probable que posean bienes raíces. Es más probable que cobren ingresos pasivos o que contribuyan a su cuenta de jubilación. ¿Qué tienen en común todas estas actividades? Todas ellas aumentan el patrimonio neto

Claro que el salario anual es importante. El patrimonio neto total de los hogares está en función del salario; basta con preguntar a la Reserva Federal.

Pero la división del patrimonio neto que hemos visto hoy comienza al principio de las carreras de las personas y a menudo nunca se cierra. Está ahí a los 30, a los 40, a los 50 y a los 60 años.

¿Por qué son importantes los objetivos de patrimonio neto por edad?

Soy un escritor de finanzas personales más, pero creo que los puntos de referencia del patrimonio neto medio son una métrica importante de la salud financiera.

Su patrimonio neto actual no es decisivo, pero le permite saber cómo se compara con su grupo de edad. Los millennials de 30 años deberían pensar en su futuro financiero. Los jubilados de 60 años deben ser conscientes de su efectivo, acciones, bonos, fondos de inversión, etc.

El patrimonio neto personal es como la presión arterial. Es una buena métrica de la salud.

Si estás atrasado, tienes que tomar medidas. Aunque algo como las herencias de transferencia de riqueza suele ayudar, probablemente no deberías depender de ello. En lugar de eso, aumenta tu tasa de ahorro. Utilice su 401(k), es decir, los ingresos antes de impuestos.

Su futuro financiero crecerá a partir de su presente financiero.

¿Qué cuenta como patrimonio neto? ¿Y qué no?

Hagamos un poco de limpieza. ¿Qué es lo que realmente cuenta para el patrimonio neto? La respuesta es subjetiva, pero se reduce a los activos menos los pasivos.

En general, consideré los siguientes elementos como contribuyentes al patrimonio neto (es decir, contribuyentes al patrimonio neto líquido).

- Cuentas bancarias

- Cuentas de jubilación (401k, IRAs, etc)

- Inversiones (acciones, bonos, REITs, etc)

- Otros vehículos de ahorro (ej. Cuentas de ahorro para la salud, planes de ahorro para la universidad 529)

- Participaciones en bienes inmuebles (por ejemplo, el valor de su casa)

- Deudas comunes-deuda hipotecaria, deuda de tarjetas de crédito, deuda media de préstamos estudiantiles, etc.

- Pensión y seguridad social

Nota: los objetivos de Fidelity se basaban únicamente en los fondos de las cuentas de jubilación.

¿Y qué no cuenta para el patrimonio neto?

- El valor de las posesiones comunes (por ejemplo, un coche, un ordenador)

- Activos líquidos o intransferibles (por ejemplo, millas de avión)

¿Y qué es un quizás? Estos son activos que son bastante subjetivos y dependen de usted.

- Colecciones, joyas, arte-¿Cómo de líquidos son? ¿Y está seguro de querer venderlos?

- La propiedad de una empresa -de nuevo, ¿qué liquidez tiene? Si usted puede vender acciones, eso es bueno. Pero si es dueño de una gasolinera, ¿es parte de su patrimonio neto?

- Días de vacaciones anuales acumulados o PTO, a menos que sean transferibles a dinero en efectivo en una fecha futura.

- Futura herencia. Probablemente se puede contar si está seguro de que sabe lo que va a heredar.

- Pólizas de seguro de vida. ¿Cuenta como patrimonio neto si sólo se hace realidad después de tu muerte?

Los valores actuales cuentan para una sola persona. El patrimonio neto de la familia americana media es probablemente ~el doble de lo que hemos presentado hoy. Es decir, el patrimonio neto medio de una familia = 2 veces el patrimonio neto medio de una persona.

Cómo calcular el valor de una pensión o de la Seguridad Social

Esto implica un poco de matemáticas. Primero, te pediré que saques cuatro números importantes. Luego te mostraré dos ecuaciones importantes. Y luego vamos a trabajar juntos en un ejemplo.

Los cuatro números importantes son:

- El número de años que calculas que estarás jubilado. Si te vas a jubilar a los 60 años, un número seguro para usar aquí sería 25 (asumiendo que vives hasta la edad superior a la media de 85 años)

- El número de años hasta que te jubiles. Actualmente tengo 30 años. Si me jubilo a los 60, entonces el número que usaré aquí será 30.

- La tasa de rendimiento del plan de pensiones o de la Seguridad Social. Aquí hay algunas buenas fuentes de datos históricos del plan de pensiones y datos históricos de la SS. Si quieres estar seguro, utiliza menos del 6% para una pensión o menos del 5% para la Seguridad Social.

- El supuesto pago anual una vez que se jubile. Para la Seguridad Social, aquí tienes una cómoda calculadora. Para las pensiones, es probable que cada fondo específico tenga sus propias reglas. Ejemplo: un pago de pensión típico podría ser igual al 50% del salario medio de un trabajador durante sus últimos tres años de trabajo.

Ecuaciones del valor de la pensión/seguridad social en la jubilación y del valor actual descontado

Las dos ecuaciones importantes son:

Valor del fondo en la jubilación = P * /R

… llamaremos a este valor del fondo en la jubilación el VF. A continuación, tenemos que tomar el FV y descontarlo hacia atrás hasta el Valor Actual de hoy, o el PV.

Valor Actual = VF/

Ejemplo: Cálculo del valor actual de un fondo de pensiones

Wallace es un profesor de 35 años. Es probable que se jubile a los 60 años. Y va a ser conservador al estimar que vivirá hasta los 82 años.

Ahora sabemos que N = 82 – 60 = 22 y que M = 60 – 35 = 25.

Siendo conservador de nuevo, Wallace va a utilizar R = 7% como tasa de rendimiento del fondo.

Y por último, Wallace sabe que su pensión le pagará el 55% de su último año de salario. Actualmente gana 55.000 dólares y supone que recibirá un aumento del 2% en cada uno de los próximos 25 años. Por tanto, su último año de salario será de unos 90.000 dólares. Y el 55% de 90.000 dólares es 49.500 dólares al año = P.

Ahora conocemos N, M, R y P. Vamos a introducirlos en nuestras ecuaciones. Me gusta usar Microsoft Excel para ayudar a mantener un registro de mis valores y (si es necesario) cambiarlos fácilmente para ajustar mis valores finales.

Valor futuro = FV = P * /R = $49500 * /7%

FV = $547,531

Valor actual = PV = FV/ = $547,531/

PV = $100,882

Entonces, si Wallace quisiera incluir el valor de su pensión en el cálculo de su patrimonio neto actual, usaría $100,882.

Retirada para hoy

Estamos en el percentil 95 de este artículo. Espero que las comparaciones del patrimonio neto medio de hoy no le hayan robado la alegría, sino que le hayan abierto los ojos al amplio gradiente de objetivos de patrimonio neto por edad en Estados Unidos

Los objetivos de patrimonio neto por edad no son una competición extrínseca. Son intrínsecos: ¿seré capaz de preparar a mis seres queridos y a mí mismo para que nos sintamos realizados hoy, mañana y durante el resto de nuestras vidas? Al menos así lo pienso yo.

Mirar los datos del percentil del patrimonio neto simplemente ayuda a calibrar si estás en el buen camino, si estás progresando o si necesitas cambiar de comportamiento. Es importante darse cuenta -idealmente a una edad temprana- de que mucha gente en este país está luchando contra sí misma en su carrera intrínseca. Espero que el post de hoy pueda ayudarte a evitar esa lucha.

Si te ha gustado este artículo y quieres leer más, te sugiero que eches un vistazo a mi Archivo o te suscribas para recibir futuros artículos por correo electrónico en tu bandeja de entrada.

Este artículo, al igual que todos los demás, está financiado por lectores como tú.

Etiquetado DQYDY, fidelity, financial samurai, net worth, the balance, the fed