Jestliže jste samostatně výdělečně činný pracovník na dohodu nebo živnostník, možná jste ještě neslyšeli o penzijním účtu, který stojí za zvážení: zjednodušený zaměstnanecký penzijní účet IRA nebo zkráceně SEP-IRA. Hlavní výhodou SEP-IRA je vysoký maximální roční limit příspěvků, který je s 53 000 USD mnohem vyšší než limit 5 500 USD spojený s tradičním IRA (6 500 USD, pokud je vám více než 50 let).

Co je to SEP-IRA?

SEP-IRA byl vytvořen v roce 1978 s cílem poskytnout daňově zvýhodněný penzijní plán pro malé podniky. Příspěvky do SEP-IRA provádí malý podnik na účet ve prospěch fyzické osoby, obvykle jediného zaměstnance. Účty SEP-IRA jsou k dispozici malým podnikům od společností s jediným vlastníkem, partnerství, LLC, S-korporací a C-korporací.

Stejně jako tradiční IRA nebo 401(k) nejsou příspěvky do SEP-IRA zdaněny v roce, kdy jsou provedeny. Místo toho jsou daně odloženy až do doby výběru, což umožňuje, aby se peníze dlouhodobě daňově zhodnocovaly.

Klíčovou výhodou SEP-IRA je vysoký maximální roční limit příspěvků

Pokud jste osoba samostatně výdělečně činná a splňujete podmínky pro SEP-IRA, pak můžete přispívat nižší částkou z 53 000 USD nebo 25 % své celkové odměny po odečtení daně ze samostatné výdělečné činnosti. To znamená, že do SEP IRA můžete přispívat více než do tradiční IRA, pokud vyděláváte více než přibližně 22 000 USD (limit IRA 5 500 USD/25 %).

Tento vyšší limit vám poskytuje větší flexibilitu v tom, kolik můžete v daném roce spořit na důchod. Jinými slovy můžete na svůj účet přispívat více v dobrých letech a méně v letech, kdy jsou vaše závazky méně nebo hůře odměňovány. Ve skutečnosti nemusíte přispívat každý rok a vaše příspěvky jsou také odečitatelné.

Jedinou nevýhodou je, že je s tím spojeno o něco více papírování než se založením tradičního IRA a určení vašich ročních limitů pro odpočet zahrnuje luštění a výpočet z několika pracovních listů IRS.

Výhody vyššího maximálního příspěvku

Podívejme se na příklad, kdy v následujících dvou letech vyděláte 100 000 USD a ve třetím roce mimořádně 300 000 USD. V prvních dvou letech, kdy si nemůžete dovolit příliš spořit, byste mohli přispívat něco podobného, co byste vložili do tradičního IRA (5 500 USD). Ale v roce, kdy se vám daří, byste mohli ukládat maximální příspěvek ve výši 53 000 USD, aniž by to ovlivnilo váš životní styl. Celkově byste do svého fondu SEP IRA přispěli více (64 000 USD) než maximální povolený daňově odpočitatelný příspěvek v tradičním fondu IRA za toto období (16 500 USD).

Kromě flexibility zvažte, že pokud budete mít trvale dobré roky a budete přispívat stabilně, můžete nakonec mít mnohem větší úspory než v tradičním fondu IRA.

Začněme velmi jednoduchým příkladem bez uvažování dalšího pozitivního přínosu složeného spoření. Pokud byste na účet SEP IRA přispívali maximálně 53 000 USD ročně po dobu 20 let, měli byste 1 060 000 USD. Při ročním přispívání poloviny této částky (26 500 USD) získáte celkem 530 000 USD. Zatímco při přispívání maximální částky 5 500 USD na tradiční IRA po stejnou dobu bude výsledkem celkem 110 000 USD.

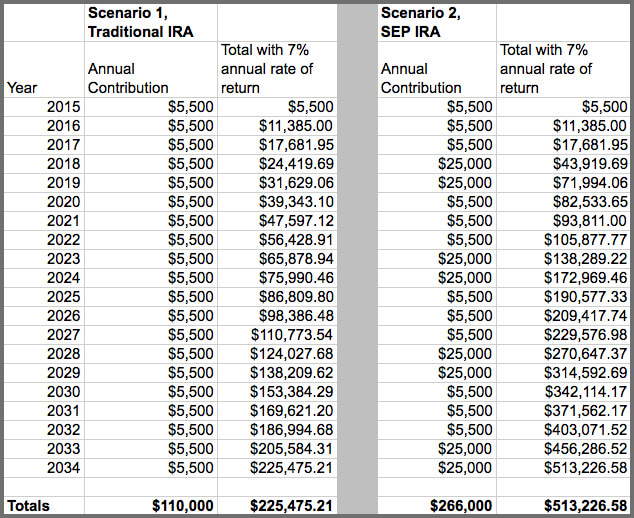

Nyní si ilustrujme hypotetický soubor příkladů, kdy se podíváme na 20 let příspěvků na IRA (pro zjednodušení ponecháme tuto částku 5 500 USD, i když ve skutečnosti by došlo k navýšení) ve srovnání se stejným počtem let u SEP IRA. V druhém případě budeme předpokládat, že v některých letech přispějeme mnohem vyšší částkou 25 000 USD; oba scénáře předpokládají 7% roční míru výnosu.

Je zřejmé, že náš nezávislý dodavatel odvedl lepší práci při spoření na důchod pomocí SEP IRA. Samozřejmě to vyžadovalo několik let, kdy velmi tvrdě pracovala a v její prospěch hrály i další faktory, které jí umožnily odkládat více stranou – u každého se to v tomto ohledu bude lišit.

Pozor na výpočet povoleného ročního příspěvku a odpočtu

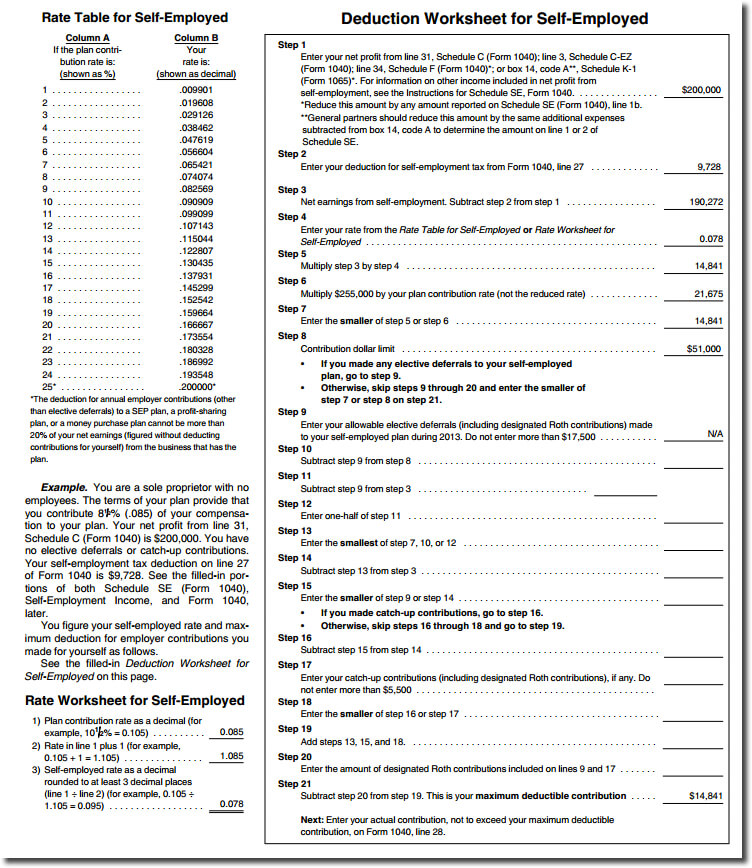

Jediným aspektem, kde se věci u SEP IRA mohou zdát složité, je výpočet maximálního odpočtu jako osoby samostatně výdělečně činné nebo živnostníka. Ve skutečnosti jsou tři strany publikace 560 (strany 22 – 24) věnovány pracovnímu listu pro odpočet a dalším podpůrným výpočtům, které musíte provést. Stručně řečeno, odpočet vašich ročních příspěvků do plánu SEP nesmí být vyšší než 20 % vašich čistých příjmů z podnikání (odlišně a odděleně od 25 % vaší celkové odměny snížené o daň ze samostatné výdělečné činnosti, která byla použita při popisu limitů příspěvků na začátku příspěvku). V případě osoby s čistým ziskem 200 000 USD a daní ze samostatné výdělečné činnosti ve výši 9 728 USD činí maximální odečitatelný příspěvek 14 841 USD (kliknutím na vzorový pracovní list níže se podrobně seznámíte s tím, jak byla tato částka vypočtena).

Založení SEP je snadné

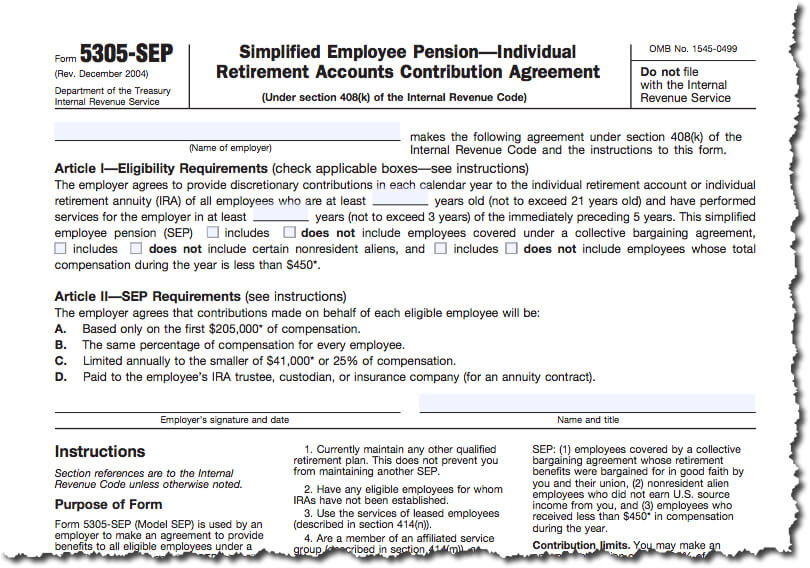

Založení SEP IRA je jen o málo složitější než založení tradičního IRA. Stačí vyplnit formulář 5305-SEP (pokud vás zajímá, jak vypadá, viz vložený příklad níže), jednu kopii si ponechat pro sebe a jednu kopii poskytnout investiční společnosti, která bude působit jako váš správce (formulář nepředkládejte daňovému úřadu). Neexistuje žádná povinnost každoročního podání IRS a správcovská firma vede potřebné účetní knihy a záznamy. Můžete vést jak SEP, tak jiný kvalifikovaný penzijní plán. Pokud však druhý plán není také SEP, nemůžete použít formulář 5305-SEP; musíte přijmout buď prototyp SEP, nebo individuálně navržený SEP (o čemž byste se rozhodně měli poradit s daňovým odborníkem).

Pro ty, kteří jsou sofistikovaní a chtějí založit SEP IRA pro malou firmu, to jistě můžete udělat, ale je to složitější a přesahuje to rámec tohoto příspěvku (další nápovědu najdete v odkazech na další informace na konci stránky).

Výběr správcovské instituce (makléřská firma, která funguje jako správce vašeho účtu) je hlavní volbou, kterou budete při zakládání plánu SEP-IRA provádět. Kromě toho, že pro vás zřídí účet, bude správcovská instituce držet aktiva vašeho penzijního plánu a přijímat vaše příspěvky podle toho, jak je odvádíte. Wealthfront je jedinou automatizovanou investiční službou, která nabízí účty SEP-IRA, a otevření účtu je stejně jednoduché jako přidání tradičního IRA.

Podle vlastních pokynů IRS, pokud k realizaci plánu nepoužijete formulář 5305-SEP, měli byste při přijetí plánu SEP vyhledat odbornou radu kvalifikovaného daňového účetního nebo právníka.

Nízká administrativní zátěž

Správa plánu SEP IRA je stejně snadná jako správa tradičního IRA. Po jeho založení už nemusíte nic dělat. Neexistují žádné požadavky na vyplňování formulářů jako u 401(k) a méně předpisů pro vedení záznamů než u jiných penzijních plánů. V podstatě jediné, co musíte pro SEP IRA udělat, je uchovávat ve své dokumentaci původní formulář 5305-SEP (nebo plán, podle kterého jste postupovali s využitím pokynů finančního odborníka, který popisuje podrobnosti vašeho plánu). Kromě toho se spoléháte na záznamy vedené vaší správcovskou institucí, která vede váš účet.

Někteří z vás se možná obávají zablokování peněz v SEP IRA, ale stejně jako tradiční IRA je lze z určitých důvodů vybrat bez sankcí. Mezi ně mohou patřit kvalifikované náklady na vysokoškolské vzdělání, nákup prvního bydlení (až do výše 10 000 USD) nebo neočekávané zdravotní výdaje, které jsou vyšší než 10 % vašeho upraveného hrubého příjmu.

Využijte svého statusu malého podnikatele

Účet SEP-IRA je pro samostatně výdělečně činnou osobu nebo živnostníka ideálním způsobem, jak spořit na důchod, a díky vyššímu maximálnímu limitu příspěvků na tomto účtu oproti tradičnímu IRA můžete v dobrých letech spořit více, než byste jinak byli omezeni.

Jestliže jste osoba samostatně výdělečně činná, důrazně doporučujeme vyhledat radu a služby zkušeného účetního, které se mohou ukázat jako neocenitelné, a to jak pro určení nejlepšího typu účtu pro vaši konkrétní situaci, tak i pro další daňové aspekty vašeho podnikání.

Další zdroje a informace:

IRS oznamuje omezení penzijního plánu na rok 2015; Daňoví poplatníci mohou v roce 2015 přispívat do svých plánů 401(k) až 18 000 USD

Časté dotazy k plánům SEP – Založení plánu SEP

Průvodce opravou plánu SEP – Přehled plánů SEP

Daňové centrum pro malé podniky a osoby samostatně výdělečně činné

Důchodové plány pro malé podniky Publikace 560 (2013, vydání 2014 bude pravděpodobně zveřejněno v únoru. 2015).

Zveřejnění informací

Informace obsažené v článku mají obecný informační charakter a nelze je považovat za investiční poradenství. Tento článek není zamýšlen jako daňové poradenství a společnost Wealthfront žádným způsobem neprohlašuje, že výsledky popsané v tomto článku budou mít za následek konkrétní daňové důsledky. Potenciální investoři by se měli poradit se svými osobními daňovými poradci ohledně daňových důsledků na základě svých konkrétních okolností. Společnost Wealthfront nenese žádnou odpovědnost za daňové důsledky jakékoli transakce pro jakéhokoli investora. Finanční poradenské služby jsou poskytovány pouze investorům, kteří se stanou klienty společnosti Wealthfront. Minulá výkonnost není zárukou budoucích výsledků.