Ukazatel krytí cash flow je poměr provozního cash flow k jeho zadlužení. Slouží k pochopení toho, zda je společnost schopna splácet své dluhy ze svých příjmů z provozní činnosti, či nikoliv. Je užitečný pro investory, banky, věřitele i samotné vedení společnosti pro sebehodnocení.

Podniky potřebují cash flow k pokrytí svých výdajů a splácení svých závazků. Ať už se jedná o velkou firmu nebo malý či střední podnik, peněžní toky jsou velmi důležitým aspektem každého podnikatelského subjektu. Ukazatel krytí peněžních toků je ukazatel likvidity, který pomáhá pochopit stav peněžních prostředků v podniku a to, zda jsou dostatečné či nikoliv k úhradě dluhů a výdajů podniků, či nikoliv. Každý podnik má určité krátkodobé závazky, které musí plnit, a proto potřebuje peníze, což jsou peněžní toky vytvořené z provozu. Pokud podnik není schopen hradit své běžné výdaje a závazky, buď nevyužívá své zdroje v plné míře, nebo dochází k neefektivnímu využívání zdrojů. Peněžní toky tak nedosahují výše závazků, které má. Je měřítkem likvidity podniku v běžném období, tj. zda je schopen uhradit povinné výdaje, jako je nájemné, úroky, přednostní dividendy atd.

Co je ukazatel krytí peněžních toků?“

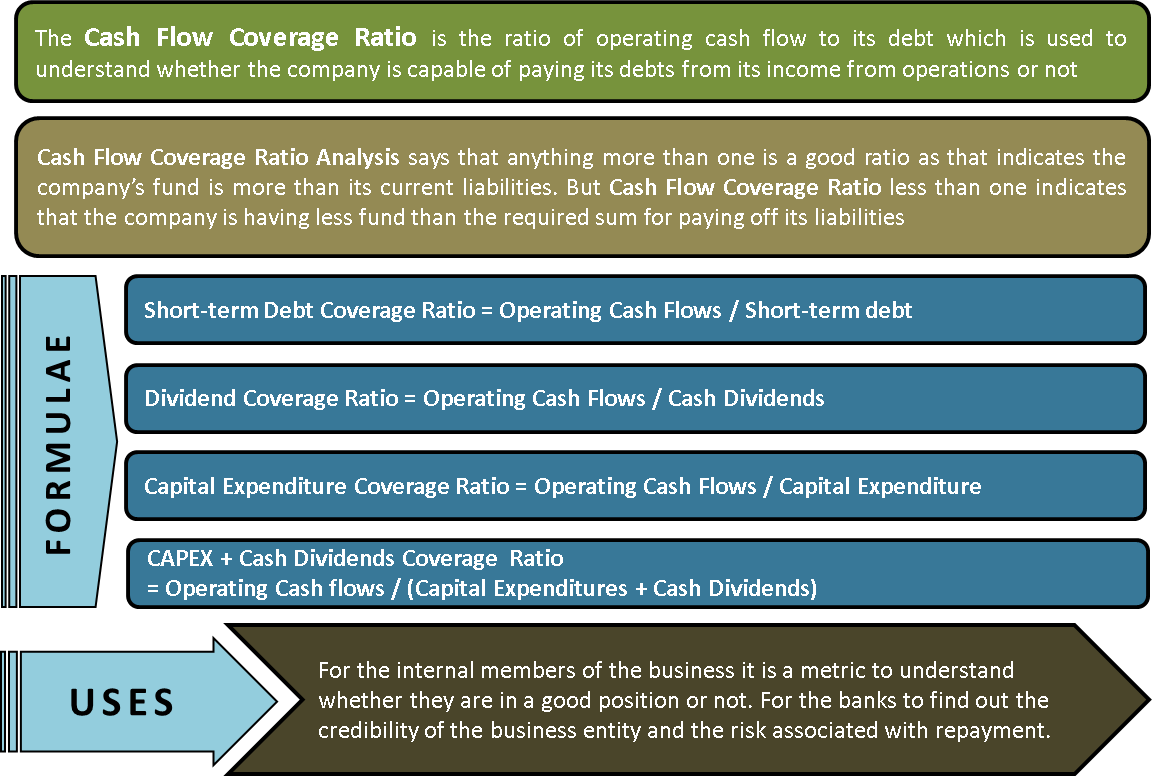

Ukazatel krytí peněžních toků lze definovat jako míru nebo ukazatel schopnosti společnosti nebo podniku financovat vlastní běžné výdaje. Tento ukazatel udává, zda peněžní prostředky vytvořené z hlavní činnosti podniku stačí či nestačí na úhradu jeho povinných výdajů (běžných závazků). Provozní cash flow je částka, kterou podnik získá svými hlavními produkty nebo službami. Jednoduchá analýza ukazatele krytí cash flow říká, že cokoli, co je větší než jedna, je dobrý ukazatel, protože to naznačuje, že fond společnosti je větší než její běžné závazky. Poměr menší než jedna však naznačuje, že společnost má méně finančních prostředků, než je požadovaná částka na splácení jejích závazků, a možná bude muset zvážit refinancování nebo restrukturalizaci provozu, aby generovala více peněžních toků.

Výpočet a vzorec ukazatele krytí peněžních toků

Základní vzorec pro výpočet je následující:

Ukazatel krytí peněžních toků = provozní peněžní toky / celkové dluhy

Existují však různé verze ukazatele, které se ve skutečnosti používají ve finančních výpočtech pro různé typy dluhů.

- Ukazatel krytí krátkodobých dluhů = Provozní peněžní toky / Krátkodobé dluhy.term debt

- Dividend Coverage Ratio = Provozní peněžní toky / Peněžní dividendy

- Capital Expenditure Coverage Ratio = Provozní peněžní toky / Kapitálové výdaje

- CAPEX+ Cash Dividends Coverage Ratio = Provozní peněžní toky / (Kapitálové výdaje + Peněžní dividendy)

Příklady ukazatele Cash Flow Coverage Ratio

Předpokládejme, a Co. má krátkodobý dluh 100000 USD, peněžní dividendy k výplatě 50000 USD, kapitálové výdaje 500000 USD a provozní peněžní tok za rok činí 900000 USD.

Potom,

poměr krytí krátkodobého dluhu = provozní peněžní toky / krátkodobý dluh = 900000/100000 = 9

poměr krytí dividend = provozní peněžní toky / peněžní dividendy = 900000/50000 = 18

poměr krytí kapitálových výdajů = provozní peněžní toky / kapitálové výdaje = 900000/50000 = 1.8

CAPEX+ Cash Dividends coverage Ratio

= Provozní peněžní toky / (Kapitálové výdaje + Cash Dividends)

= 900000/ (500000+50000) = 900000/550000 = 1.64

Ukazatel krytí peněžních toků

= Provozní peněžní toky / Celkový dluh

= 900000/ (100000+50000+500000) = 900000/650000 =1,38

Analýza ukazatele krytí peněžních toků

Analýza ukazatele krytí peněžních toků je hlavním motivem zjištění těchto ukazatelů. Zde, ve výše uvedeném příkladu, jsou všechny poměrové ukazatele větší než jedna, což znázorňuje, že společnost má dobrý peněžní tok na splácení svého dluhu. Pokud bychom však šli trochu hlouběji, zjistili bychom, že společnost Johnson & Co. může velmi dobře splácet své krátkodobé dluhy, protože ukazatel krátkodobého dluhu je 9, což znamená, že její provozní peněžní tok je devětkrát vyšší než výše krátkodobého dluhu. Když se však podíváme na ukazatel krytí kapitálových výdajů, je pouze 1,8násobný, ale to je stále v pořádku. Pak se dostáváme k ukazateli krytí cash flow, který je 1,38násobný, což znamená, že provozní cash flow je pouze 1,38násobkem celkového dluhu společnosti. Ve stabilním hospodářském cyklu to nemusí být známkou problému, ale v případě turbulencí v podnikání pak společnost může snadno splácet své krátkodobé dluhy, ale může mít potíže se splácením těch dlouhodobých.

Použití ukazatele krytí cash flow

Důležitost ukazatele krytí cash flow je pro různé lidi různá.

Manažeři společnosti

Pro interní členy podnikatelského subjektu, jako je jednatel nebo generální ředitel, je to ukazatel, který jim pomáhá pochopit, zda jsou schopni splácet své závazky, nebo ne.

Banky

Pro banky, které budou podniku schvalovat úvěr, se tento ukazatel počítá, aby zjistily důvěryhodnost podnikatelského subjektu a riziko spojené se splácením.

Investoři

Pro investory hraje roli faktor dividendy, zda jim bude dividenda vyplacena včas, či nikoliv, a pro věřitele zase to, zda bude jejich dluh splacen včas, či nikoliv, a pokud nastane krize, jaký může být scénář.

Akcionáři

Akcionáři také počítají tento poměr pro výplatu peněžních dividend, protože jsou poslední na seznamu při likvidaci podniku. Pokud zjistí, že tento poměr je vysoký, pak by společnost mohla rozdělit více dividend i akcionářům.

Pokud je tento poměr implementován s dalšími finančními výpočty, dává přehled o tom, jak společnost vydělává a jak jsou zisky využívány a mnoho dalších skutečností a aspektů.

Závěr

Ukazatel krytí peněžních toků tak pomáhá pochopit schopnost společnosti splácet své dluhy, ať už krátkodobé nebo celkové, a dokonce i výplatu dividend. Investorům, věřitelům a finančním institucím dává přehled o tom, jak společnost vydělává a zda jsou zdroje optimálně využívány či nikoliv, aby co nejlépe generovaly provozní cash flow.1-3

.