Vandaag gaan we de netto vermogens Doelstellingen per leeftijd vergelijken. Gemiddelde, mediaan, en verschillende percentielen.

Hoeveel geld moet u hebben als u ouder wordt? Hoe moet uw gemiddelde nettowaarde groeien? Hieronder vindt u de gegevens van het 25e, 50e (d.w.z. de mediaan van uw nettowaarde) en 75e percentiel.

Note: Als u wat geld hebt, maar niet zeker weet wat u ermee moet doen, gebruik dan de financiële volgorde van handelingen.

Mijn excuses aan mijn internationale lezers: de meeste van deze gegevens zijn afkomstig van of gericht op lezers in de VS. Ik stel voor dat u Numbeo gebruikt om deze waarden aan te passen aan uw locatie.

Laten we beginnen!

**Note: ik raad u aan YNAB te gebruiken om uw vorderingen bij te houden. Jij en ik krijgen allebei een gratis maand YNAB als je jezelf (of iemand anders) aanmeldt via de bovenstaande link. Geen extra kosten voor wie dan ook. Je krijgt een proefperiode van 34 dagen, en daarna nog een gratis maand. Dat zijn twee maanden om uit te zoeken of u het wat vindt.

Het goede nieuws-gemiddelde nettowaarde per leeftijd

U bent hier niet gekomen om naar het einde van het artikel te scrollen om de gemiddelde nettowaardedoelen te zien. Laten we naar het goede spul gaan!

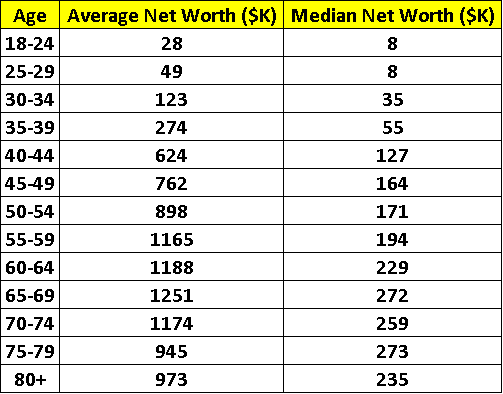

Note: eenheden = duizenden $USD

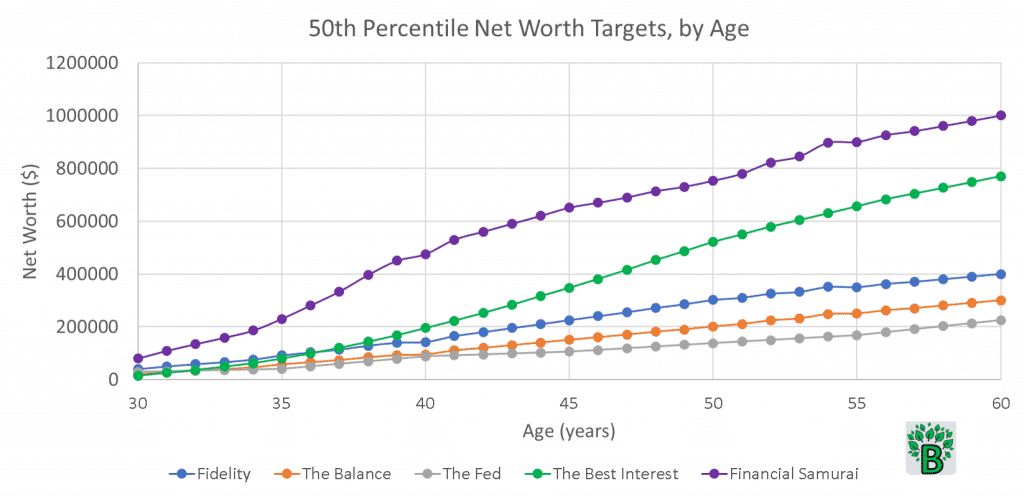

En hier zijn vijf deskundige gezichtspunten van gemiddelde nettowaardedoelen per leeftijd. De eerste grafiek is het 50e percentiel, of de mediaan, van de nettowaarde.

Waar komen deze nettowaardedoelen per leeftijd vandaan?

Fidelity

Eerst heb ik Fidelity geraadpleegd. Hun aanbevelingen zijn allemaal gerelateerd aan het salaris (bijv. “3x uw salaris op 40-jarige leeftijd”). Ik heb het mediane Amerikaanse salaris per leeftijd gebruikt om salarisdoelstellingen om te zetten in gemiddelde nettowaardedoelstellingen per leeftijd.

Note: Fidelity definieert nettowaarde alleen als pensioensparen, en telt andere activa niet mee (bijv. de waarde van uw primaire woning). De andere onderstaande methodes houden wel rekening met andere activa buiten uw pensioenspaargeld.

DQYDJ

Daarnaast heb ik gegevens van DQYDJ gehaald. DQYDJ heeft zijn gegevens oorspronkelijk ontleend aan de enquête naar de financiën van de consument van de Federal Reserve Board (in de grafiek aangeduid met “The Fed”).

Deze Fed-gegevens zijn van 2019. Dit zijn dezelfde nettowaardedoelen naar leeftijdsgegevens in de tabel hierboven.

Deze DQYDJ/Fed-gegevens zijn echte gegevens. Het is geen hypothetisch doel of subjectief doel. In mijn grafieken van vandaag ziet u drie sets “subjectieve doelen” en slechts één set “echte gegevens.”

The Balance

Next, de financiële aggregatie site The Balance volgt een soortgelijke formule als Fidelity. Op bepaalde leeftijden, zeggen zij, zou uw gemiddelde netto waarde moeten streven naar een steeds groeiend veelvoud van uw salaris.

Financial Samurai

The Financial Samurai, a.k.a. Sam, is een jarenlange financiële blogger met een no-nonsense houding over geld besparen. Sam’s verheven doelen zijn voor, zegt hij, mensen die:

- Neem actie in plaats van te klagen over een oneerlijk systeem

- Max out hun 401k en IRA elk jaar

- Bespaar een extra 20% of meer na belastingen en 401k / IRA-bijdrage

- Neem berekende risico’s door te beleggen in verschillende activaklassen

- Bouw meerdere stromen van actieve en passieve inkomsten

- Werk aan een bijbaan voor of na hun dagbaan

- Focus op het grote geheel en niet mierenneuken

- Wil eerder financiële vrijheid bereiken met hun enige leven

Eerlijk genoeg, Sam! Sam’s vermogende doelen zullen ver boven het gemiddelde liggen.

Het beste belang

En tot slot heb ik mijn eigen poging gedaan voor wat gemiddelde nettowaardedoelen per leeftijd. Ik heb dit gedaan op basis van decielen van Amerikaanse salarissen, typische mijlpalen in het leven van de gemiddelde Amerikaan (diverse schulden, kinderen, groeiend salaris) en de spaarquotes die zouden kunnen stijgen en dalen als gevolg van deze levensgebeurtenissen.

- Een jong stel kan misschien wat geld sparen, maar het krijgen van kinderen zal een deuk in hun spaarquote slaan.

- Als de salarissen van het stel stijgen, zal het spaargeld toenemen. Maar als/wanneer ze hun kinderen helpen met studeren, kan hun spaarrente weer een dipje krijgen.

- Toen iemand jong is, kunnen zijn beleggingen een hoger risico (en een hogere beloning) inhouden. Maar als iemand ouder wordt, zal zijn portefeuille waarschijnlijk naar veiliger beleggingen neigen.

Inflatiemultiplicator

Ik heb ook rekening gehouden met inflatie. De nettowaardedoelstellingen per leeftijd moeten worden aangepast aan de inflatie.

De gemiddelde 30-jarige verdient vandaag misschien $40.000 per jaar. Maar de gemiddelde 60-jarige van vandaag verdiende $25.000 per jaar in 1990 (d.w.z. toen hij 30 jaar oud was). Wat zijn de gevolgen?

Hoewel de gemiddelde 60-jarige vandaag misschien hoopt een gemiddelde nettowaarde van $ 800K te hebben (advies van Best Interest), is dat niet wat een huidige 30-jarige als zijn doel of doelstelling zou moeten beschouwen.

Als we uitgaan van een jaarlijkse inflatie van 2,5% voor de komende 30 jaar (wat leidt tot een totale inflatiestijging van 2,10x), dan zou een 30-jarige van nu $ 800K * 2,10 = $ 1,68 miljoen moeten nastreven tegen de tijd dat ze 60 zijn.

Hier zijn enkele inflatievermenigvuldigers bij benadering, gebaseerd op het aantal jaren dat u in de toekomst wilt projecteren. Bijvoorbeeld, iemand van 50 jaar zou 20 jaar in de toekomst willen kijken als hij wil zien wat zijn nettowaardedoelstelling voor de leeftijd van 70 jaar zou moeten zijn.

| Aantal jaren in de toekomst | Inflatievermenigvuldigingsfactor |

| 5 | 1.13 |

| 10 | 1.28 |

| 15 | 1.45 |

| 20 | 1.64 |

| 25 | 1.85 |

| 30 | 2.10 |

| 35 | 2.37 |

| 40 | 2.69 |

| 45 | 3.04 |

Als we naar de bovenstaande tabel kijken, is voor een voorspelling voor 20 jaar in de toekomst een inflatiemultiplicator van ongeveer 1,64 nodig. Zorg ervoor dat u rekening houdt met inflatie in uw nettowaardedoelstellingen per leeftijd.

Analyse van de mediane nettowaardedoelstellingen

Laten we nog eens kijken naar die mediane nettowaardedoelstellingen per leeftijd. Welke conclusies kunnen we trekken?

De niet-Best Interest/Financial Samurai Amerikaanse streefcijfers voor nettovermogen lijken me laag.

Dit is waarschijnlijk een voor de hand liggende (en bevooroordeelde) conclusie. Mijn methode komt met hogere cijfers, dus ik zal bevooroordeeld zijn in het denken dat de andere doelen laag zijn.

Laten we beginnen met het analyseren van deze gegevens door de lens van de “4%-regel,” die stelt dat je je jaarlijkse uitgaven moet nemen en ~25x zoveel moet sparen voor je pensioen.

Het Best Interest-doel ($ 850K) maakt een pensioeninkomen mogelijk van ruwweg $ 34K ($ 850K/25) per jaar, of $ 2800 per maand. De doelstellingen van Financial Samurai leiden tot $40000 per jaar of $3300 per maand. Als je de sociale uitkeringen erbij optelt, is dat een zeer redelijke uitkering voor de gemiddelde Amerikaan.

De andere methoden suggereren mediaan nettowaarden van $500K, $300K, en $220K, voor een maandelijkse toelage van respectievelijk $1660, $1000, en $730. Met de hulp van de Sociale Zekerheid, is het zeker mogelijk om van deze bedragen te leven. Maar er is meer risico aan verbonden.

De gemiddelde uitkering van de Sociale Zekerheid in 2020 wordt geschat op ongeveer $1500 per maand. Laten we dat toevoegen aan de uitkeringen uit de vorige paragraaf.

Wilt u comfortabel leven van $3160, $2500, of $2230 per maand? Afhankelijk van de streek waar u woont, de kosten van levensonderhoud, medische kosten, pensioendoelen, enzovoort, is dat een lastige vraag.

Wat gebeurt er als er iets misgaat met uw plannen? Op je 80e weer aan het werk gaan is geen aanlokkelijk vooruitzicht. Evenmin als uw kinderen om een aalmoes vragen.

Zijn dat hyperbolische uitkomsten? Ik denk het niet.

Hoe te vergelijken? Appels met appels?

Heeft het zin om dezelfde gemiddelde nettowaardedoelstellingen per leeftijd vast te stellen voor zowel een leraar als een arts? We weten dat hun nettowaardedoelstellingen per leeftijd drastisch zullen verschillen.

Het gemiddelde bruto-inkomen van een Amerikaanse arts in 2019 was meer dan $ 300K. Ondertussen was het salaris van de gemiddelde leraar $60K. Natuurlijk zijn er miljoenen mensen die binnen en buiten dit bereik vallen. Heeft het zin om gemiddelde nettowaardedoelen te vergelijken wanneer de inkomens zo verschillend zijn?

Naar mijn mening, ja het is zinvol om deze vergelijking te doen. Maar het is slechts één datapunt dat je moet gebruiken – niet een eind-alles-moet-alles.

Het is net als een jonge atleet die zijn tijden vergelijkt met die van recordhouders. Natuurlijk, ze zullen langzamer zijn dan de recordhouders. Maar het geeft ze een doel, een begrip van de kloof, een procentueel verschil om hun vooruitgang tegen af te zetten.

Tenzijde, de vergelijkingen die ik hierboven presenteerde zijn mediane nettowaarde berekeningen. Ze houden rekening met de hoogte- en dieptepunten, en ze laten u weten waar het midden van die schaal landt. Sommige mensen beginnen met niets en bouwen vermogen op. Anderen profiteren van een grote generatieoverdracht van rijkdom. Deze gemiddelde nettowaarde analyse maakt geen onderscheid tussen de twee.

Als u een lager salaris verdient maar graag zuinig bent, stel uw doelen dan hoog! Streef naar een hoge nettowaarde die een deciel of twee boven uw salarisdeciel ligt.

Als je net van de rechtenstudie komt, heb je waarschijnlijk een berg schulden. Je staat nu misschien laag op de schaal, maar je financiële vooruitzichten op lange termijn zijn goed.

Houd dat soort omstandigheden in gedachten als u de grafieken van vandaag bekijkt. Leeftijd, werkervaring, opleidingsniveau, enz. kunnen allemaal een belangrijke rol spelen.

Locatie en kosten van levensonderhoud

We hebben besproken hoe inflatie en inkomen uw positie in de gemiddelde nettowaarde plots kunnen beïnvloeden. Maar we moeten ook bespreken hoe uw kosten van levensonderhoud deze resultaten kunnen beïnvloeden.

Het leven in San Francisco of New York City kost meer dan het leven in Rochester, NY. En leven in Rochester kost meer dan leven op het platteland van Kansas. Huur, gas, boodschappen – al deze goederen hebben verschillende prijzen in het land.

Daarom zouden de gemiddelde nettowaarde benchmarks moeten veranderen met de locatie.

Gebruik de crowd-sourced site Numbeo om een aantal van deze vergelijkingen te doen. Hier zijn bijvoorbeeld enkele resultaten van een vergelijking tussen Rochester en Boston – waar Numbeo suggereert dat we in Boston 50% meer moeten uitgeven dan in Rochester om een vergelijkbare levensstandaard te handhaven.

Numbeo gebruikt New York City als basis, en geeft het een geïndexeerde score van 100. De Verenigde Staten als geheel hebben een indexscore van 56, wat suggereert dat de gemiddelde Amerikaan ongeveer 44% minder kosten van levensonderhoud heeft dan de gemiddelde inwoner van New York.

Vergelijk uw stad of regio met de indexscore van 56 van de Verenigde Staten. Het procentuele verschil geeft u een andere manier om de gemiddelde nettowaarde resultaten te interpreteren.

For bijvoorbeeld, Philadelphia heeft een index van 62, wat 10% hoger is dan 56. Als een inwoner van Philly de gegevens van vandaag gebruikt voor pensioenplanning, moet hij overwegen 10% toe te voegen aan alle gegevenspunten.

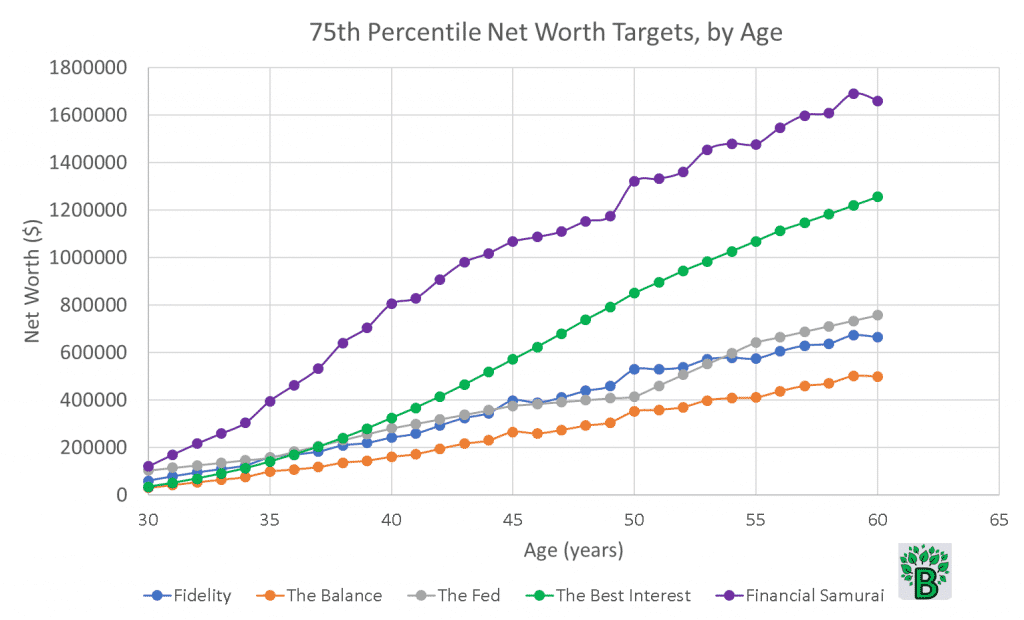

75e percentiel nettowaardedoelstellingen per leeftijd

De bovenstaande grafiek toont de meningen van dezelfde vijf deskundigen, maar dan bij het 75e percentiel.

Een interessant aspect van de 75e percentiel nettowaardedoelstellingen is dat de Fidelity-aanbeveling goed overeenkomt met de Fed-gegevens.

Dit suggereert dat mensen die meer verdienen ook een groter deel van hun inkomen sparen, en mensen die meer sparen hebben meer kans om aan de drempels van Fidelity te voldoen. Dat zijn echte gegevens die overeenkomen met de subjectieve doelstellingen van Fidelity.

Deze mensen hebben een hoger gemiddeld bruto inkomen. Zij hebben een hoge nettowaarde. Zij maken waarschijnlijk gebruik van een pensioenspaarplan. Of ze zijn misschien de geheime miljonair van hiernaast.

Als we teruggaan naar de grafiek van de gemiddelde nettowaarde, zien we dat de gegevens van de Fed achterblijven bij zowel de streefcijfers van Fidelity als de streefcijfers van de Balance. Met andere woorden: de gemiddelde reële besparingen voldoen niet aan de gemiddelde verwachtingen van Fidelity en Balance.

Er zijn bovengemiddelde verdiensten en besparingen nodig om de doelstellingen van Fidelity en Balance te halen. Dit is een belangrijk punt.

Het is niet ideaal, maar het is de realiteit.

In het algemeen zijn systemen die een bovengemiddelde inspanning vereisen om gemiddelde doelen te bereiken (bijv. om de voorgestelde gemiddelde nettowaardedrempels voor pensionering te halen) slechte systemen.

Een goed systeem zou slechts een gemiddelde inspanning vereisen om gemiddelde resultaten te bereiken. Maar dit is waar de Stockdale Paradox belangrijk is. Kom niet tien jaar in de toekomst te zitten zonder vandaag actie te hebben ondernomen.

25e Percentiel Netto Vermogensdoelen per Leeftijd

En om het nog erger te maken, bekijk de 25e percentiel grafiek hieronder.

Hier bevinden zich drie van de subjectieve nettowaardedoelen allemaal in familieverband. De doelstellingen van Fidelity en mijn Best Interest liggen zeer dicht bij elkaar, waarbij de Balance 20-30% lager ligt.

Maar hoe verhouden de reële nettowaardegegevens zich? Op de pensioengerechtigde leeftijd is het vermogen van echte mensen slechts 15% tot 25% van wat het “zou moeten” zijn.

Het zou mooi zijn om Financial Samurai’s doelen te bereiken, maar veel mensen hebben niet de middelen om hun spaarrekeningen te maximaliseren in de mate die hij aanbeveelt.

Laten we een gezicht geven aan deze gegevens. Het is 25e percentiel, wat betekent dat een op de vier mensen in de VS op of onder deze grafiek valt. Dunbar’s Number suggereert dat de gemiddelde mens comfortabel 150 zinvolle relaties kan onderhouden – wat zou suggereren dat u (ja, u) van dichtbij ~40 mensen kent (gemiddeld) op of onder het 25e percentiel.

Echte mensen, echte levens, echte zorgen. Voor een 60-jarige is met pensioen gaan met een nettowaarde van $ 50K (of minder) waarschijnlijk onmogelijk. Op DQYDJ, keek ik naar het 25e percentiel nettowaarde voor 70-jarigen – het is 56.000 dollar.

25e percentiel nettowaarde is mager helemaal tot het einde van het leven. Dat is een ontnuchterend feit.

The Wealth Divide

Wat zou de oorzaak kunnen zijn van deze kloof in de nettowaarde van huishoudens? Hoe komt het dat mensen een negatief vermogen hebben, of een vermogen dat lager is dan nodig?

Stijgende uitgaven en stagnerende lonen is een gemakkelijke oorzaak om aan te wijzen. Het gebrek aan financiële educatie doet pijn. Dat geldt ook voor een slechte financiële gezondheid, zoals een lage kredietscore en hoge rentetarieven. Studentenlening schuld en credit card schuld zuigen.

Sommige mensen hebben vanaf het begin een achterstand. Je eerste nettowaarde na de universiteit zal waarschijnlijk negatief zijn. Veel mensen worden 10 jaar later wakker en merken dat hun nettowaarde niet is gegroeid. Dat is de python-squeeze aard van schuld.

Gezondere afgestudeerden hoeven die python niet te bevechten. Het is niet hun schuld, maar zo is het nu eenmaal. Zonder die studieschuld, stijgt hun gemiddelde nettowaarde snel.

Na 10 jaar werken, zijn ze waarschijnlijk schuldenvrij. Ze bezitten waarschijnlijk onroerend goed. Ze hebben meer kans om passief inkomen te vergaren of bij te dragen aan hun pensioenrekening. Wat hebben al deze activiteiten gemeen? Ze verhogen allemaal de nettowaarde! Natuurlijk, het jaarsalaris is belangrijk. De totale nettowaarde van een huishouden is een functie van het salaris – vraag maar aan de Federal Reserve.

Maar de kloof in nettowaarde die we vandaag hebben gezien, begint aan het begin van de loopbaan van mensen en wordt vaak nooit gedicht. Het is er op de leeftijd van 30, 40, 50, 60.

Why Do Net Worth Targets by Age Matter?

Ik ben gewoon een schrijver van persoonlijke financiën, maar ik denk dat gemiddelde nettowaarde benchmarks zijn een belangrijke metriek van financiële gezondheid.

Je huidige nettowaarde is niet maken of breken, maar het laat je weten hoe je je verhoudt tot je leeftijdsgroep. Millennials van 30 jaar moeten nadenken over hun financiële toekomst. Leeftijd 60 gepensioneerden moeten zich bewust zijn van hun geld, aandelen, obligaties, beleggingsfondsen, enz.

Persoonlijke nettowaarde is als uw bloeddruk. Het is een goede maatstaf voor gezondheid.

Als je achterloopt, moet je actie ondernemen. Hoewel iets als vermogensoverdracht erfenissen meestal helpt, moet je er waarschijnlijk niet op vertrouwen. Verhoog in plaats daarvan uw spaarquote. Maak gebruik van uw 401 (k), d.w.z. inkomsten vóór belastingen.

Uw financiële toekomst zal groeien vanuit uw financiële heden.

Wat telt als nettowaarde? En wat niet?

Laten we de zaken eens op een rijtje zetten. Wat telt eigenlijk mee voor de nettowaarde? Het antwoord is subjectief, maar het komt neer op activa minus passiva.

In het algemeen beschouwde ik de volgende als bijdragers aan de nettowaarde (d.w.z. liquide nettowaarde bijdragers).

- Bankrekeningen

- Renterekeningen (401k, IRA’s, enz.)

- Beleggingen (aandelen, obligaties, REIT’s, enz.)

- Andere spaarvehikels (bijv. Health Savings Accounts, 529 college spaarplannen)

- Eigen vermogen in onroerend goed (bijv. de waarde van uw huis)

- Gemeenschappelijke schulden-hypotheekschuld, creditcardschuld, gemiddelde studielening schuld, etc.

- Pensioen en sociale zekerheid

Note: Fidelity’s doelen waren uitsluitend gebaseerd op pensioenrekening fondsen.

En wat telt niet mee voor de nettowaarde?

- De waarde van gewone bezittingen (bijv. een auto, een computer)

- Illiquide of niet-overdraagbare activa (bijv. airline miles)

En wat is een misschien? Dit zijn activa die vrij subjectief zijn en aan u.

- Verzamelobjecten, juwelen, kunst – zijn ze liquide? En weet u zeker dat u ze wilt verkopen?

- Eigendom van een bedrijf – nogmaals, hoe liquide is het? Als je aandelen kunt verkopen, is dat goed. Maar als u eigenaar bent van een benzinestation, maakt dat dan deel uit van uw vermogen?

- Opgebouwde vakantiedagen of PTO, tenzij deze in de toekomst in geld kunnen worden omgezet.

- Toekomstige erfenissen. Waarschijnlijk goed om mee te tellen als je zeker weet wat je gaat erven.

- Levensverzekeringen. Telt het mee als nettowaarde als het pas na je dood uitkomt?

De waarden van vandaag gaan uit van één persoon. De gemiddelde waarde van een Amerikaans gezin is waarschijnlijk ~het dubbele van wat we vandaag hebben gepresenteerd. D.w.z. gemiddelde nettowaarde van een huishouden = 2x gemiddelde individuele nettowaarde.

Hoe de waarde van een pensioen of sociale zekerheid te berekenen

Hier komt een beetje wiskunde bij kijken. Eerst vraag ik u om vier belangrijke getallen te bedenken. Dan zal ik je twee belangrijke vergelijkingen laten zien. En dan gaan we samen aan een voorbeeld werken.

De vier belangrijke getallen zijn:

- Het aantal jaren dat u denkt dat u met pensioen zult zijn. Als u op uw 60e met pensioen gaat, is 25 een veilig getal (ervan uitgaande dat u de bovengemiddelde leeftijd van 85 jaar haalt)

- Het aantal jaren totdat u met pensioen gaat. Ik ben momenteel 30. Als ik op mijn 60e met pensioen ga, dan gebruik ik hier 30.

- Het rendement van het pensioenplan of de sociale zekerheid. Hier zijn enkele goede bronnen voor historische gegevens over het pensioenplan en de sociale zekerheid. Als u het zekere voor het onzekere wilt nemen, gebruik dan minder dan 6% voor een pensioen of minder dan 5% voor de sociale zekerheid.

- De veronderstelde jaarlijkse betaling zodra u met pensioen gaat. Voor Sociale Zekerheid, hier is een handige calculator. Voor pensioenen zal elk specifiek fonds waarschijnlijk zijn eigen regels hebben. Voorbeeld: een typische pensioenuitkering kan gelijk zijn aan 50% van het gemiddelde salaris van een werknemer gedurende de laatste drie jaar van zijn werk.

Vergelijkingen voor Pensioen/Sociale Zekerheidswaarde bij Pensionering en Verdisconteerde Huidige Waarde

De twee belangrijke vergelijkingen zijn:

Fondswaarde bij Pensionering = P * /R

…we zullen deze Fondswaarde bij Pensionering de FV noemen. Vervolgens moeten we de FV nemen en verdisconteren tot de huidige waarde van vandaag, of de PV.

Present Value = FV/

Voorbeeld: Berekening van de contante waarde van een pensioenfonds

Wallace is een 35-jarige leraar. Hij gaat waarschijnlijk op zijn 60e met pensioen. En hij schat conservatief dat hij 82 jaar zal worden.

We weten nu dat N = 82 – 60 = 22 en dat M = 60 – 35 = 25.

Opnieuw conservatief zijnde, gaat Wallace R = 7% gebruiken als het rendement van het fonds.

En tenslotte weet Wallace dat zijn pensioen hem 55% van zijn laatste jaarsalaris zal uitkeren. Hij verdient nu $55.000 en gaat ervan uit dat hij de komende 25 jaar elk jaar 2% loonsverhoging krijgt. Zijn laatste jaarsalaris zal dus ongeveer 90.000 dollar zijn. En 55% van $90.000 is $49.500 per jaar = P.

We kennen nu N, M, R, en P. Laten we die in onze vergelijkingen invoeren. Ik gebruik graag Microsoft Excel om mijn waarden bij te houden en ze (indien nodig) gemakkelijk te wijzigen om mijn eindwaarden aan te passen.

Toekomstige waarde = FV = P * /R = $49500 * /7%

FV = $547.531

Present Value = PV = FV/ = $547.531/

PV = $100.882

Dus, als Wallace zijn pensioenwaarde wilde opnemen in zijn huidige nettowaardeberekening, zou hij $100.882 gebruiken.

Het pensioen voor vandaag

We zitten bij het 95e percentiel voor dit artikel. Ik hoop dat de gemiddelde nettowaardevergelijkingen van vandaag niet uw vreugde hebben gestolen, maar in plaats daarvan uw ogen hebben geopend voor de brede gradiënt van nettowaardedoelen per leeftijd in de VS.

Nettowaardedoelen per leeftijd zijn geen extrinsieke competitie. Ze zijn intrinsiek: zal ik in staat zijn om mijn dierbaren en mezelf in te richten voor vervulling vandaag, morgen en voor de rest van ons leven? Zo denk ik er tenminste over.

Kijken naar nettowaarde percentiel gegevens helpt gewoon om te meten of je op het goede spoor zit, vooruitgang boekt, of je gedrag moet veranderen. Het is belangrijk om te beseffen – vooral op jongere leeftijd – dat veel mensen in dit land tegen zichzelf strijden in hun intrinsieke wedloop. Ik hoop dat het bericht van vandaag je kan helpen die strijd te vermijden.

Als je van dit artikel hebt genoten en meer wilt lezen, stel ik voor dat je mijn Archief bekijkt of dat je je abonneert om toekomstige artikelen naar je inbox gemaild te krijgen.

Dit artikel – net als alle andere – wordt gesteund door lezers zoals u.

Getagged DQYDY, fidelity, financiële samurai, netto waarde, de balans, de fed