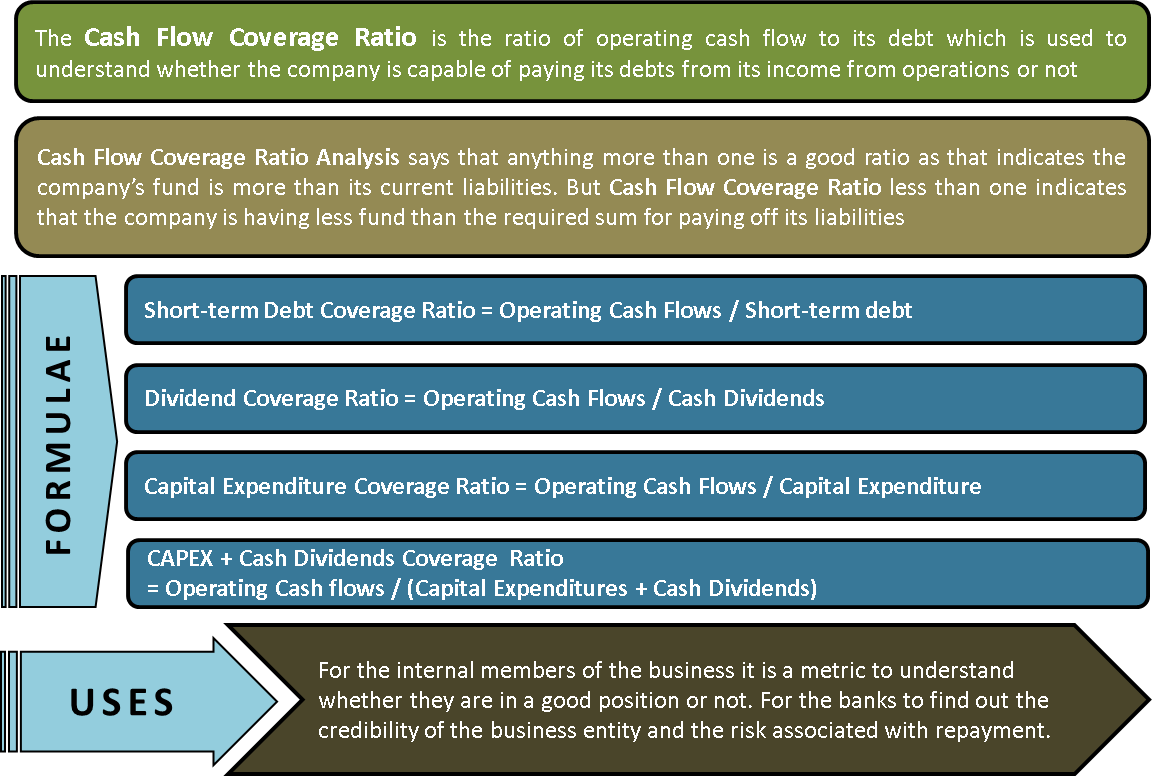

Wskaźnik pokrycia przepływów pieniężnych jest stosunkiem operacyjnych przepływów pieniężnych do zadłużenia. Jest on używany do zrozumienia, czy firma jest w stanie spłacić swoje długi z dochodów z działalności operacyjnej, czy nie. Jest on przydatny inwestorom, bankom, wierzycielom i kierownictwu samej firmy do samooceny.

Przedsiębiorstwa potrzebują przepływów pieniężnych, aby pokryć swoje wydatki i spłacić zobowiązania. Niezależnie od tego, czy jest to duża firma, czy małe i średnie przedsiębiorstwo, przepływy pieniężne są bardzo ważnym aspektem każdego podmiotu gospodarczego. Wskaźnik pokrycia przepływów pieniężnych jest wskaźnikiem płynności, który pomaga zrozumieć pozycję gotówki w przedsiębiorstwie i czy jest ona wystarczająca do spłacenia długów i wydatków przedsiębiorstwa, czy też nie. Każda firma ma pewne bieżące zobowiązania, które musi spłacić, a więc potrzebuje pieniędzy, którymi są przepływy pieniężne generowane z działalności operacyjnej. Jeśli firma nie może spłacić swoich bieżących wydatków i zobowiązań, to albo nie wykorzystuje w pełni swoich zasobów, albo występuje nieefektywność w wykorzystaniu zasobów. Tym samym przepływy pieniężne są niewystarczające w stosunku do posiadanych zobowiązań. Jest to miara płynności przedsiębiorstwa w bieżącym czasie, czyli czy może ono spłacić obowiązkowe wydatki, takie jak czynsz, odsetki, dywidendy uprzywilejowane itp. lub nie.

Co to jest wskaźnik pokrycia przepływów pieniężnych?

Wskaźnik pokrycia przepływów pieniężnych można zdefiniować jako miarę lub wskaźnik zdolności spółki lub przedsiębiorstwa do finansowania własnych wydatków bieżących. Wskaźnik ten wskazuje, czy środki pieniężne generowane z podstawowej działalności operacyjnej przedsiębiorstwa są wystarczające, czy też nie do spłaty jego obowiązkowych wydatków (bieżących zobowiązań). Przepływy pieniężne z działalności operacyjnej to kwota, którą przedsiębiorstwo uzyskuje ze swoich podstawowych produktów lub usług. Prosta analiza wskaźnika pokrycia przepływów pieniężnych mówi, że wszystko powyżej jednego jest dobrym wskaźnikiem, ponieważ wskazuje to, że fundusz firmy jest większy niż jej bieżące zobowiązania. Ale wskaźnik mniejszy niż jeden wskazuje, że firma ma mniej środków niż wymagana suma na spłatę swoich zobowiązań, być może będzie musiała rozważyć refinansowanie lub restrukturyzację operacji w celu wygenerowania większych przepływów pieniężnych.

Obliczanie i wzór wskaźnika pokrycia przepływów pieniężnych

Podstawowy wzór do obliczania jest następujący:

Wskaźnik pokrycia przepływów pieniężnych = operacyjne przepływy pieniężne / całkowite zadłużenie

Ale istnieją różne wersje tego wskaźnika, które są faktycznie stosowane w obliczeniach finansowych w odniesieniu do różnych rodzajów zadłużenia.

- Short-term Debt Coverage Ratio = Operating Cash Flows / Short-term debt

- Dividend Coverage Ratio = Operating Cash Flows / Cash Dividends

- Capital Expenditure Coverage Ratio = Operating Cash Flows / Capital Expenditures

- CAPEX+ Cash Dividends Coverage Ratio = Operating Cash flows / (Capital Expenditures + Cash Dividends)

Examples of Cash Flow Coverage Ratio

Załóżmy, spółka Co. ma zadłużenie krótkoterminowe w wysokości 100000 USD, dywidendy gotówkowe do wypłaty w wysokości 50000 USD, wydatki kapitałowe w wysokości 500000 USD, a przepływy pieniężne z działalności operacyjnej za rok wynoszą 900000 USD.

Then,

Short-term Debt Coverage Ratio = Operating Cash Flows / Short-term debt = 900000/100000 = 9

Dividend Coverage Ratio = Operating Cash Flows / Cash Dividends = 900000/50000 = 18

Capital Expenditure Coverage Ratio = Operating Cash Flows / Capital Expenditures = 900000/50000 = 1.8

CAPEX+ Cash Dividends coverage Ratio

= Operating Cash flows / (Capital Expenditures + Cash Dividends)

= 900000/ (500000+50000) = 900000/550000 = 1.64

Wskaźnik pokrycia przepływów pieniężnych

= operacyjne przepływy pieniężne / całkowite zadłużenie

= 900000/ (100000+50000+500000) = 900000/650000 =1.38

Analiza wskaźnika pokrycia przepływów pieniężnych

Analiza wskaźnika pokrycia przepływów pieniężnych jest głównym motywem znalezienia tych wskaźników. Tutaj, w powyższym przykładzie, wszystkie wskaźniki są większe niż jeden, który przedstawia, że firma ma dobre przepływy pieniężne, aby zapłacić swój dług. Ale jeśli kopać trochę głębiej znajdziemy, że Johnson & Co. może być bardzo dobry w spłacaniu swoich długów krótkoterminowych, jak wskaźnik zadłużenia krótkoterminowego jest 9, co oznacza, jego przepływy pieniężne z działalności operacyjnej jest dziewięć razy więcej niż jego kwoty długu krótkoterminowego. Ale kiedy widzimy wskaźnik pokrycia wydatków kapitałowych, jest on tylko 1,8 razy, ale to nadal jest w porządku. Następnie dochodzimy do wskaźnika pokrycia przepływów pieniężnych, który wynosi 1,38 raza, co oznacza, że operacyjne przepływy pieniężne są tylko 1,38 raza większe od całkowitego zadłużenia firmy. W stabilnym cyklu biznesowym, może to nie być oznaką problemu, ale w przypadku zawirowań w biznesie, wtedy firma może łatwo spłacić swoje krótkoterminowe zadłużenie, ale może mieć trudności ze spłatą długoterminowych.

Uses of Cash Flow Coverage Ratio

Ważność wskaźnika pokrycia przepływów pieniężnych jest różna dla różnych ludzi.

Zarządzanie firmą

Dla wewnętrznych członków podmiotu gospodarczego, takich jak dyrektor zarządzający lub CEO, jest to metryka pozwalająca zrozumieć, czy są oni w dobrej sytuacji, aby spłacić swoje zobowiązania, czy też nie.

Banki

Dla banków, które udzielą kredytu firmie, obliczają ten wskaźnik, aby dowiedzieć się o wiarygodności podmiotu gospodarczego i ryzyku związanym ze spłatą.

Inwestorzy

Dla inwestorów, jest to czynnik dywidendy, który gra w umyśle, że czy będą one wypłacane dywidendy na czas, czy nie, a dla wierzycieli, ponownie, czy ich dług zostanie spłacony na czas, czy nie, a jeśli jest kryzys, jaki może być scenariusz.

Akcjonariusze

Akcjonariusze również obliczyć ten wskaźnik dla wypłat dywidend pieniężnych, ponieważ są one ostatnim na liście kontrolnej, gdy firma likwiduje. Jeśli stwierdzą, że wskaźnik jest wysoki, wtedy firma może rozprowadzić więcej dywidend do akcjonariuszy, jak również.

Gdy ten wskaźnik jest realizowany z innymi obliczeniami finansowymi daje wgląd w zarobki firmy i jak zarobki są wykorzystywane i wiele innych faktów i aspektów.

Wniosek

Wskaźnik pokrycia przepływów pieniężnych pomaga więc w zrozumieniu zdolności spółki do spłaty długów, czy to krótkoterminowych czy całkowitych, a nawet wypłat dywidendy. Daje on inwestorom, wierzycielom i instytucjom finansowym wgląd w zarobki spółki oraz w to, czy zasoby są optymalnie wykorzystywane, czy też nie w celu wygenerowania operacyjnych przepływów pieniężnych na najlepszym poziomie.1-3

.