Se você é um trabalhador autônomo com contrato de trabalho ou único proprietário, há uma conta de aposentadoria que você pode não ter ouvido falar que vale a pena considerar: o IRA ou SEP-IRA Simplificado de Pensão do Empregado para abreviar. A principal vantagem do SEP-IRA é o elevado limite máximo anual de contribuição, que em 53.000 dólares, é muito superior ao limite máximo de 5.500 dólares associado a um IRA tradicional (6.500 dólares se tiver mais de 50 anos).

O que é um SEP-IRA?

O SEP-IRA foi criado em 1978 para fornecer um plano de aposentadoria com benefícios fiscais para pequenas empresas. As contribuições para o SEP-IRA são feitas por uma pequena empresa em uma conta para o benefício de um indivíduo, tipicamente o único empregado. As contas do SEP-IRA estão disponíveis para pequenas empresas, desde empresas individuais, sociedades em nome coletivo, LLCs, S-Corporations e C-Corporations.

Como um IRA tradicional ou 401(k), as contribuições para um SEP-IRA não são tributadas no ano em que são feitas. Ao invés disso, os impostos são diferidos até que os saques sejam feitos, permitindo que o dinheiro seja dividido em impostos por longos períodos de tempo.

A vantagem chave do SEP-IRA é o alto limite máximo anual de contribuição

Se você é autônomo e se qualifica para um SEP-IRA então você pode contribuir com o menor de $53.000 ou 25% da sua remuneração total menos o imposto de auto-emprego. Isso significa que você pode contribuir mais para um SEP-IRA do que um IRA tradicional, desde que você ganhe mais de aproximadamente $22.000 (limite de IRA de $5.500/25%).

Este limite mais alto lhe dá mais flexibilidade no quanto você pode economizar em um determinado ano para a aposentadoria. Em outras palavras, você pode contribuir mais para sua conta em anos bons e menos em anos onde seus compromissos são menos ou mais mal remunerados. Na verdade, você não precisa contribuir todos os anos e suas contribuições também são dedutíveis.

As únicas desvantagens são que há um pouco mais de papelada envolvida do que estabelecer um IRA tradicional e determinar seus limites de dedução anual inclui decifrar e calcular a partir de um par de folhas de trabalho do IRS.

Os benefícios de uma contribuição máxima superior

Vejamos um exemplo onde nos próximos dois anos você ganha $100.000 e no seu terceiro ano você ganha $300.000 extraordinários. Nos dois primeiros anos em que não pode poupar muito, pode contribuir com algo semelhante ao que colocaria num IRA tradicional ($5.500). Mas no seu ano de expansão, você poderia economizar o máximo de 53.000 dólares sem impactar o seu estilo de vida. Em geral, você teria contribuído mais para o seu IRA do SEP ($64.000) do que a contribuição máxima dedutível no IRA tradicional durante esse período de tempo ($16.500).

Além da flexibilidade, considere que se você tiver consistentemente bons anos e fizer contribuições estáveis você pode acabar com economias muito maiores do que num IRA tradicional.

Vamos começar com um exemplo muito simples, sem considerar o benefício positivo adicional de composição. Se você contribuísse com o máximo de $53.000 por ano durante 20 anos para uma conta IRA SEP, você teria $1.060.000. Contribuir com metade desse valor anualmente ($26.500) resulta em um total de $530.000. Enquanto a contribuição máxima de $5.500 para uma IRA tradicional durante o mesmo período resultará num total de $110.000.

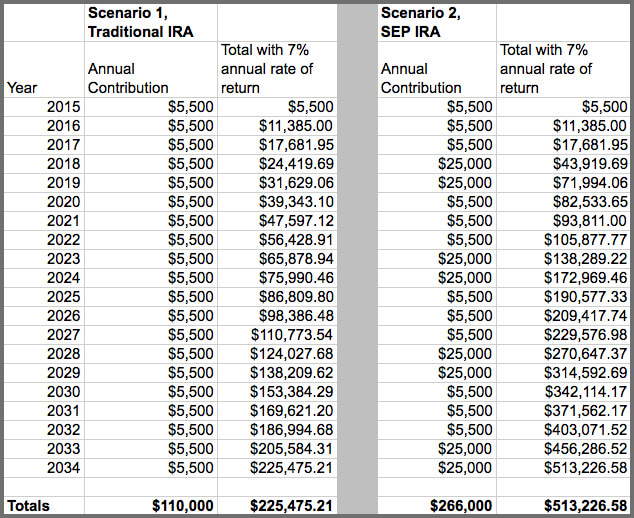

Agora, vamos ilustrar um conjunto hipotético de exemplos onde olhamos para 20 anos de contribuições IRA (para simplificar, vamos deixar isto em $5.500, embora na realidade houvesse aumentos) em comparação com o mesmo número de anos para uma IRA SEP. Neste último caso vamos assumir que em alguns anos contribuiremos com um valor muito maior de $25.000; ambos os cenários assumem uma taxa de retorno anual de 7%.

Claramente o nosso contratante independente fez um melhor trabalho de poupança para a aposentadoria utilizando o IRA do SEP. É claro que foram necessários vários anos onde ela trabalhou muito e teve outros fatores a seu favor que lhe permitiram colocar mais de lado – a quilometragem de todos irá variar a este respeito.

Cutem cuidado ao calcular a sua contribuição anual permitida e dedução

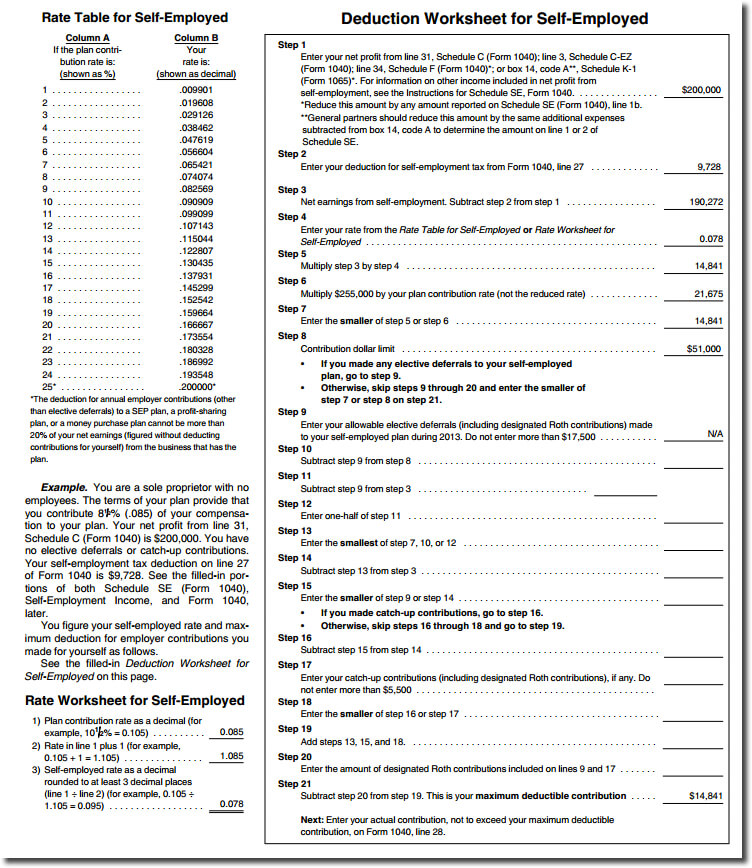

O único aspecto onde as coisas podem parecer complicadas com um SEP IRA é calcular a sua dedução máxima como autônomo ou único proprietário. Na verdade, três páginas da Publicação 560 (páginas 22 – 24) são dedicadas à folha de cálculo da dedução e aos outros cálculos de apoio que você deve fazer. Em resumo, a dedução das suas contribuições anuais para um plano SEP não pode ser superior a 20% dos seus rendimentos líquidos da sua empresa (distintos e separados dos 25% da sua remuneração total menos o imposto sobre o trabalho independente utilizado na descrição dos limites contributivos no início do posto de trabalho). No caso de alguém com lucros líquidos de $200.000, e um imposto de auto-emprego de $9.728, a contribuição máxima dedutível é de $14.841 (clique na planilha de exemplo abaixo para ver, em detalhes, como isto foi calculado).

Configurar um SEP é fácil

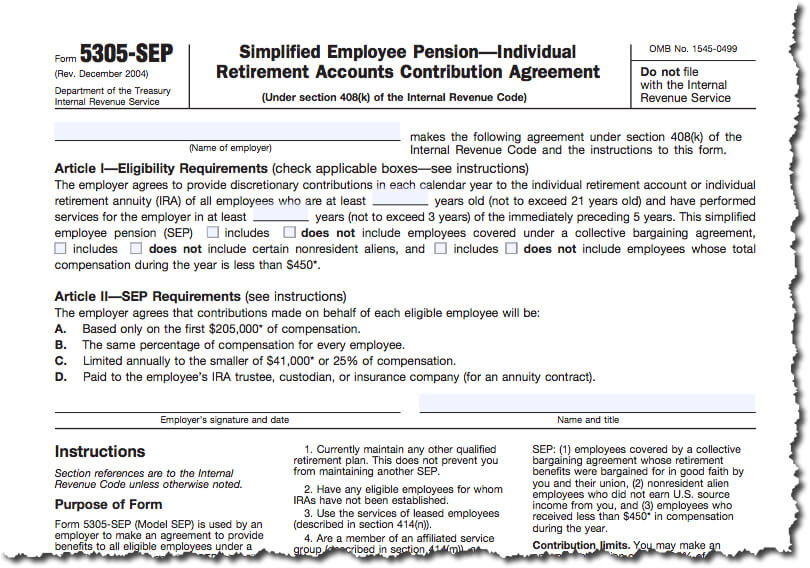

Configurar um SEP IRA é apenas um pouco mais difícil do que abrir um IRA tradicional. Tudo que você tem que fazer é preencher um formulário 5305-SEP (veja o exemplo abaixo se estiver curioso sobre o que parece), guarde uma cópia para você mesmo e forneça uma cópia para a empresa de investimento que estará agindo como seu agente fiduciário (não envie o formulário para o IRS). Não há requisitos de arquivamento anual para o IRS e a firma fiduciária mantém os livros e registros necessários. Você pode manter tanto um SEP quanto outro plano de aposentadoria qualificado. Entretanto, a menos que o outro plano seja também um SEP, não é possível usar o formulário 5305-SEP; é necessário adotar um protótipo de SEP ou um SEP projetado individualmente (para o qual se deve consultar definitivamente um profissional da área tributária).

Para aqueles que são sofisticados e querem criar um SEP-IRA para uma pequena empresa você certamente pode fazê-lo, mas é mais complicado e além do escopo deste post (veja os links para informações adicionais no final da página para mais ajuda).

Selecionar sua instituição fiduciária (a corretora que atua como depositária de sua conta) é a principal escolha que você estará fazendo ao criar um plano SEP-IRA. Além de criar uma conta para você, a instituição fiduciária manterá os ativos do seu plano de aposentadoria e receberá suas contribuições à medida que você as fizer. Wealthfront é o único serviço de investimento automático a oferecer contas SEP-IRA, e abrir uma conta é tão simples como adicionar um IRA tradicional.

Como por orientação do próprio IRS, se você não usar o Formulário 5305-SEP para implementar seu plano, você deve procurar aconselhamento profissional de um contador ou advogado qualificado em adotar um SEP.

Baixo ônus administrativo

A SEP IRAs é tão fácil de administrar como um IRA tradicional. Depois de o configurar não há nada que precise fazer. Não há requisitos de arquivamento como um 401(k) e menos regulamentos de manutenção de registros do que outros planos de aposentadoria. Basicamente tudo que você deve fazer para um IRA SEP é manter o seu formulário original 5305-SEP em seus arquivos (ou o plano que você seguiu usando a orientação de um profissional financeiro que esboça os detalhes do seu plano). Além disso, você conta com os registros mantidos pela sua instituição fiduciária que mantém sua conta.

Alguns de vocês podem estar preocupados em trancar o dinheiro em um SEP IRA mas, assim como um IRA tradicional, ele pode ser retirado sem penalidades por certos motivos. Estes podem incluir custos de ensino superior qualificado, compra de casa pela primeira vez (até $10.000), ou despesas médicas inesperadas que são superiores a 10% do seu rendimento bruto ajustado.

Take Advantage of Your Small Business Status

A SEP-IRA é uma forma ideal para um trabalhador por conta própria ou único profissional para poupar para a reforma e com o limite máximo de contribuição mais elevado desta conta em relação a um IRA tradicional você pode poupar mais em anos bons do que estaria de outra forma limitado a.

Se você é autônomo, nós encorajamos fortemente a procurar o conselho e os serviços de um contador experiente, que pode provar ser inestimável, tanto para determinar o melhor tipo de conta para a sua situação específica, bem como outros aspectos relacionados com os impostos do seu negócio.

Recursos e Informações Adicionais:

IRS Anuncia as Limitações do Plano de Pensões 2015; Os contribuintes podem contribuir com até $18.000 para seus planos 401(k) em 2015

Frequentes sobre o Plano SEP – Estabelecendo um SEP

Guia do Plano SEP Fix-It – Visão Geral do Plano SEP

Centro de Pequenas Empresas e Autônomos Tributários

Princípios de Aposentadoria para Pequenas Empresas Publicação 560 (2013, a edição de 2014 provavelmente será publicada em Fev. 2015).

Divulgação

As informações contidas no artigo são fornecidas para fins de informação geral, e não devem ser interpretadas como conselhos de investimento. Este artigo não pretende ser um conselho fiscal, e a Wealthfront não representa de forma alguma que os resultados descritos neste artigo resultem em qualquer consequência fiscal em particular. Os potenciais investidores devem consultar os seus consultores fiscais pessoais sobre as consequências fiscais com base nas suas circunstâncias particulares. A Wealthfront não assume qualquer responsabilidade pelas consequências fiscais para qualquer investidor de qualquer transacção. Os serviços de consultoria financeira são prestados apenas a investidores que se tornem clientes da Wealthfront. O desempenho passado não é garantia de resultados futuros.